علم اقتصاد به شکل کنونی آن، نوعی علم تجربی است و تجربی بودن علم اقتصاد بدان معنی است که تلاش میشود با استفاده از اطلاعات و دادهها راجع به فرضیهها و ادعاهایی که ما اقتصادخواندهها مطرح میکنیم، آزمون آماری صورت بگیرد تا در مورد درستی و نادرستی گزارههایی که مطرح میکنیم، قضاوت صورت بگیرد. بهطور معمول تا زمانی که فرضیهها و ادعاهای ما بر اساس روشهای متداول علم آمار با دادهها سازگار است، میتوان آن را نادرست تلقی نکرد و به استفاده از آن ادامه داد و هرگاه تضاد آن با دادهها آشکار شد، در مورد درستی آن تردید کرد و از بهکارگیری آن پرهیز کرد و به دنبال اصلاح و بهبود آن بود. اما اگر علم اقتصاد یک علم تجربی با تعریف اشاره شده است، به داده نیاز دارد. به همین دلیل، در تمام زیرشاخههای علم اقتصاد تلاش میشود که دادههای مناسب برای استفاده در تحلیل و تحقیق فراهم شود. از آنجا که داده آزمایشگاهی برای پدیدههای اقتصادی بسیار پرهزینه و در مواردی عملا ناممکن است، بخش قابل توجهی از دادههای مورد نیاز اقتصاددانان، دادههایی است که توسط سازمانها و ادارات دولتی و همچنین نهادهای بخش خصوصی جمعآوری و پردازش شده و قابل استفاده برای تحلیل و تحقیق اقتصاددانان است. بهطور طبیعی، با ظهور اینترنت و عصر اطلاعات و اخیرتر با گسترش بهکارگیری موبایلهای هوشمند و گسترش شبکههای اجتماعی، بستر جدید و بسیار غنی برای جمعآوری و ثبت داده ایجاد شده که بهتدریج در حال کمک کردن به محققان تمام حوزههای علوم اجتماعی از جمله علم اقتصاد است.

گرچه با گذشت زمان و ظهور و تکامل بسترهای جدیدی برای تولید داده مورد نیاز محققان و تحلیلگران علم اقتصاد، احتمالا انحصار سازمانها و دستگاههای دولتی برای تولید و عرضه آمار کاهش مییابد، اما حداقل در حال حاضر، بخش عمده دادههای مورد استفاده اقتصاددانان همچنان توسط دستگاههای متولی تولید و نشر آمار فراهم میشود و در آینده نزدیک همچنان وضعیت موجود تداوم خواهد داشت. این موضوع بهویژه برای دادههای اقتصاد کلان موضوعیت بیشتری دارد. اگر علم اقتصاد و اقتصاددانان برای تحقیق و تحلیل خود نیازمند داده هستند، اولین شرط سودمندی داده آن است که تصویر قابل قبول از واقعیتی باشد که محقق و تحلیلگر قصد بررسی آن را دارد. هرگونه نقصی در دادهها از جهت عدم انطباق قابل قبول با واقعیتی که این دادهها قرار است بازگو کننده آن باشند، سودمندی تحقیق و تحلیل مبتنی بر آن داده را کمتر خواهد کرد.

اکنون تمرکز خود را بر دادههای مهم اقتصاد کلان قرار میدهیم و مشکلی که بیثباتی اقتصاد کلان برای سودمندی این دادهها فراهم میکند. میدانیم که قرار است ما یک چارچوب نظری را برای مطالعه هر پدیدهای در اقتصاد کلان (مثلا علت تورم و پیامدهای آن) بسازیم و سپس بر اساس آن چارچوب نظری، به طرح فرضیه بپردازیم و آنگاه با دادهها درستی یا نادرستی فرضیه خود را آزمون کنیم و در نهایت برای سیاستگذاری اقتصادی از آن استفاده کنیم. طبیعی است که اگر دادههای اقتصاد کلان بر اثر بیثباتی اقتصاد کلان دچار نقص شوند، آنگاه تصویر و تحلیل نادرست در اختیار سیاستگذار قرار میدهند و در نتیجه، سیاستگذاری مبتنی بر آن تحلیل نیز نامطلوب خواهد بود.

حال بهطور مشخص به دو کمیّت مهم اقتصاد کلان اشاره میکنیم که در همه جای دنیا دستگاههای متولی آمار برای این دو کمیّت داده تولید و منتشر میکنند و آن داده مورد استفاده اقتصاددانان حوزه کلان است. آن دو کمیّت عبارتند از: شاخص قیمت (که نرخ تورم را از آن استخراج میکنیم) و تولید ناخالص داخلی(که نرخ رشد اقتصادی را با استفاده از آن محاسبه میکنیم).

اگر وارد دقت در تعریف و جزئیات این دو کمیّت مهم اقتصاد کلان نشویم، بهطور خلاصه، شاخص قیمت قرار است نشان دهد که در مقایسه با یک سال مبنا یا پایه، مجموع قیمت کالاها و خدمات بهطور متوسط چندبرابر شده است. واضح است که شاخص قیمت قرار نیست راجع به شدت افزایش قیمت تکتک کالاها و خدمات موجود در اقتصاد، اطلاعات در اختیار ما قرار دهد، بلکه راجع به چگونگی افزایش متوسط قیمت کالاها و خدماتی ما را مطلع میسازد که شهروندان در زندگی روزمره خود بیشتر با آن سروکار دارند و سهم قابل توجهی از بودجه شهروندان متوسط را به خود اختصاص میدهد. باز هم واضح است که شاخص قیمت در عمل مبتنی بر سبدی منتخب از کالاها و خدمات است و هرکدام از گروههای تشکیلدهنده این سبد بر اساس اهمیتی که در زندگی روزمره مردم دارند، وزنی متفاوت در محاسبه شاخص قیمت و لذا نرخ تورم به خود میگیرند و صد البته واضح است که این شاخص قیمت مبتنی بر یک نمونه است که توسط دستگاه آماری مربوطه جمعآوری و پردازش میشود. همچنین درصد افزایش سالانه این شاخص همان چیزی است که نرخ تورم مینامیم و نشان میدهد که بهطور متوسط در طول یکسال نسبت به سال قبل، قیمت کالاها و خدمات چند درصد تغییر کرده است.

ابتدا باید اشاره کنم که بهصورت تئوریک میتوان صدها فرمول مختلف برای محاسبه شاخص قیمت ارائه کرد که در واقعیت، محاسبه شاخص قیمت با استفاده از آنها اعداد دقیقا یکسانی بهدست نمیدهد. دوم اینکه انواعی از شاخص قیمت محاسبه میشود که در ایران فعلا شامل شاخص قیمت کالاها و خدمات مصرفی، شاخص بهای تولیدکننده و برخی شاخصهای فرعی دیگر است و در عمل این شاخصها و نرخ تورم محاسبهشده از آنها میتواند تفاوت محسوسی داشته باشد. از آنجا که معیار متداول برای محاسبه نرخ تورم، شاخص بهای کالاها خدمات مصرفی (CPI) است و آن نرخ تورمی که معمولا در رسانهها بازتاب بیشتری دارد، نرخ تورم مبتنی بر این شاخص است، بهطور معمول یک تحلیلگر اقتصاد کلان باید اطمینان نسبی حاصل کند که این شاخص (که مبتنی بر سبدی منتخب از کالاها و خدمات مصرفی است)، تصویر قابل قبول از چگونگی افزایش قیمتها بهدست میدهد تا با آسودگی خاطر به تحلیل تورم محاسبهشده از آن بپردازد. یک سازمان یا دستگاه سیاستگذاری باید حساسیت بیشتری از این جهت داشته باشد؛ چراکه قرار است بر اساس اطلاعات موجود در این شاخص به سیاستگذاری بپردازد.

اگر موضوع را مختص به ایران در نظر نگیریم، بر اساس متون درسی علم اقتصاد و همچنین تحقیقات نظری و تجربی اقتصاددانان، محاسبه نرخ تورم دارای اشکالاتی است و این اشکالات حتی در کشورهایی با نرخ تورمهای بسیار پایین نیز مطرح است. بهعنوان یک نمونه میتوان به مطالعه شاپیرو و ویلکاکس(1996) اشاره کرد. حال اگر بر وضعیت ایران متمرکز شویم، علاوه بر اشکالاتی که محاسبه تورم در همه جای دنیا دارد و احتیاط در بهکارگیری دادههای تورم را اجتنابناپذیر میکند، وجود بیثباتی اقتصاد کلان و تورمهای بالا میتواند دقت دادههای تورم برای تحلیلگران و سیاستگذاران را کاهش داده و نتایج حاصل از بهکارگیری دادههای تورم را با خطای قابل توجه همراه سازد. میدانیم که در ایران دو دستگاه دولتی (مرکز آمار ایران و بانک مرکزی جمهوری اسلامی ایران) هر دو شاخص بهای کالاها و خدمات مصرفی و نرخ تورم را محاسبه و منتشر میکنند. گرچه نرخ تورم اعلامشده توسط این دو دستگاه گاهی تفاوت قابل توجه دارد و این تفاوت تا حدی طبیعی است؛ چون نمونهها، وزنها، زمان جمعآوری دادهها و مواردی از این دست متفاوت است؛ اما مشکل مرتبط با این نیست، گرچه خود این تفاوت انعکاس همان نکتهای است که در بالا به آن اشاره شده است. حتی اگر این دو دستگاه نرخ تورم دقیقا یکسانی هم اعلام کنند، در نرخ تورمهای بالا مشکلی که بر اثر بیثباتی اقتصاد کلان رخ میدهد، وجود خواهد داشت و هرچه نرخ تورم بالاتر باشد، این مشکل نیز بیشتر است. برای توضیح سادهتر موضوع، فرض کنید که در کشوری به طور متوسط نرخ تورم حدود 3درصد باشد. حتی اگر در چنین کشوری اشکال در محاسبه نرخ تورم هم وجود داشته باشد، این اشکال در حد اعداد یک واحد درصدی و کمتر از آن قرار میگیرد (مثلا ممکن است نرخ تورم دقیق 3.2درصد یا 2.7درصد باشد) و تحلیلها و تصمیمات مبتنی برچنین نرخ تورمی را بهطور خیرهکنندهای دچار اشکال نمیکند. اما هنگامی که در کشوری متوسط نرخ تورم 20درصد است، بهطور طبیعی خطای اندازهگیری میتواند در مقیاس چند واحد درصدی بروز کند (مثلا ممکن است نرخ تورم دقیق 24درصد یا 18درصد باشد) و در نتیجه تحلیلها و تصمیمات مبتنی بر این نرخ تورم را بهطور جدی دچار چالش کند. هنگامی که متوسط نرخ تورم 40درصد باشد (مانند آنچه بهطور متوسط در طول سالهای 1398 تا 1402 وجود داشته است)، آنگاه نرخ تورم دقیق ممکن است 48درصد یا 32درصد باشد؛ چراکه محاسبه نرخ تورم با اشکال بیشتری همراه میشود.

در درس اقتصاد خرد دلایلی ذکر میشود که چرا هنگامی که تورم در سطوح بالاتر قرار میگیرد، نرخ تورم میتواند خطای محاسباتی بیشتری داشته باشد. بهعنوان نمونه، هنگامی که تورم شدت میگیرد و بهویژه زمانی که اسباب تشدید نابرابری هم میشود، دهکهای پایین جامعه ناچار میشوند بر تامین نیازهای اساسی زندگی خود با قدرت خرید کاهشیافته خود متمرکز شوند و بهطور مشخص سهم بیشتری از بودجه خود را به ناچار صرف مواد غذایی کنند. اما اگر تورم اقلام اساسی (مانند مواد غذایی) شدیدتر از بقیه کالاها و خدمات باشد، آنگاه وزنی که برای اینگونه کالاها و خدمات در محاسبه نرخ تورم رسمی مورد استفاده قرار میگیرد، وزن پایینی است چرا که هر چند سال یکبار وزنها بازنگری میشود و به همین دلیل میتواند تورم را کمتر از واقع برآورد کند.

اما چه اشکالی پیش میآید که اگر دادههای نرخ تورم فاقد دقت کافی باشند. میدانیم که تصمیمات فراوانی در اقتصاد بر اساس اطلاعات نرخ تورم انجام میشود. مثلا درصد افزایش حقوق و دستمزدها و مستمری بازنشستگان با استفاده از نرخ تورم تعدیل میشود و اگر نرخ تورم فاقد دقت باشد، آنگاه تعدیل حقوق و دستمزد و مستمری مبتنی بر آن نیز میتواند وضعیت رفاهی کارگران و بازنشستگان را تغییر دهد. به همین ترتیب، فرض کنید یک شرکت اوراق مصون از تورم منتشر کند؛ به این معنی که حاضر است یک نرخ سود مشخص (مثلا 3درصد در سال) به علاوه نرخ تورم به کسانی که آن اوراق را نگه دارند، بپردازد. حال اگر دادههای نرخ تورم دچار اشکال جدی باشد یا شرکتی که اوراق را منتشر کرده است متضرر میشود (اگر نرخ تورم محاسباتی بیش از نرخ تورم واقعی باشد) یا دارندگان اوراق متضرر میشوند (اگر نرخ تورم محاسباتی کمتر از نرخ تورم واقعی باشد). ملاحظه میشود که این تغییرات رفاهی در قالب زیان گروهی از اشخاص بر اثر تورم محاسباتی، صرفا یک موضوع محاسباتی است که بالا بودن تورم سبب اهمیت پیدا کردن آن شده است. لذا، اگر تورم واقعا (اگر قادر بودیم دقیق حساب کنیم) برابر با 48درصد باشد و نرخ تورم محاسبهشده 40درصد باشد و حقوق معلمان را با خیال خودمان قصد داریم مصون از تورم کنیم و 40درصد افزایش دهیم، حدود 8درصد قدرت خرید آنها را کاهش دادهایم. ملاحظه میشود که این مشکل صرفا یک امر محاسباتی است و با وجود قصد سیاستگذار برای حفاظت از رفاه معلمان بر اساس دادههای در دسترس، رفاه آنها کاهش یافته است.

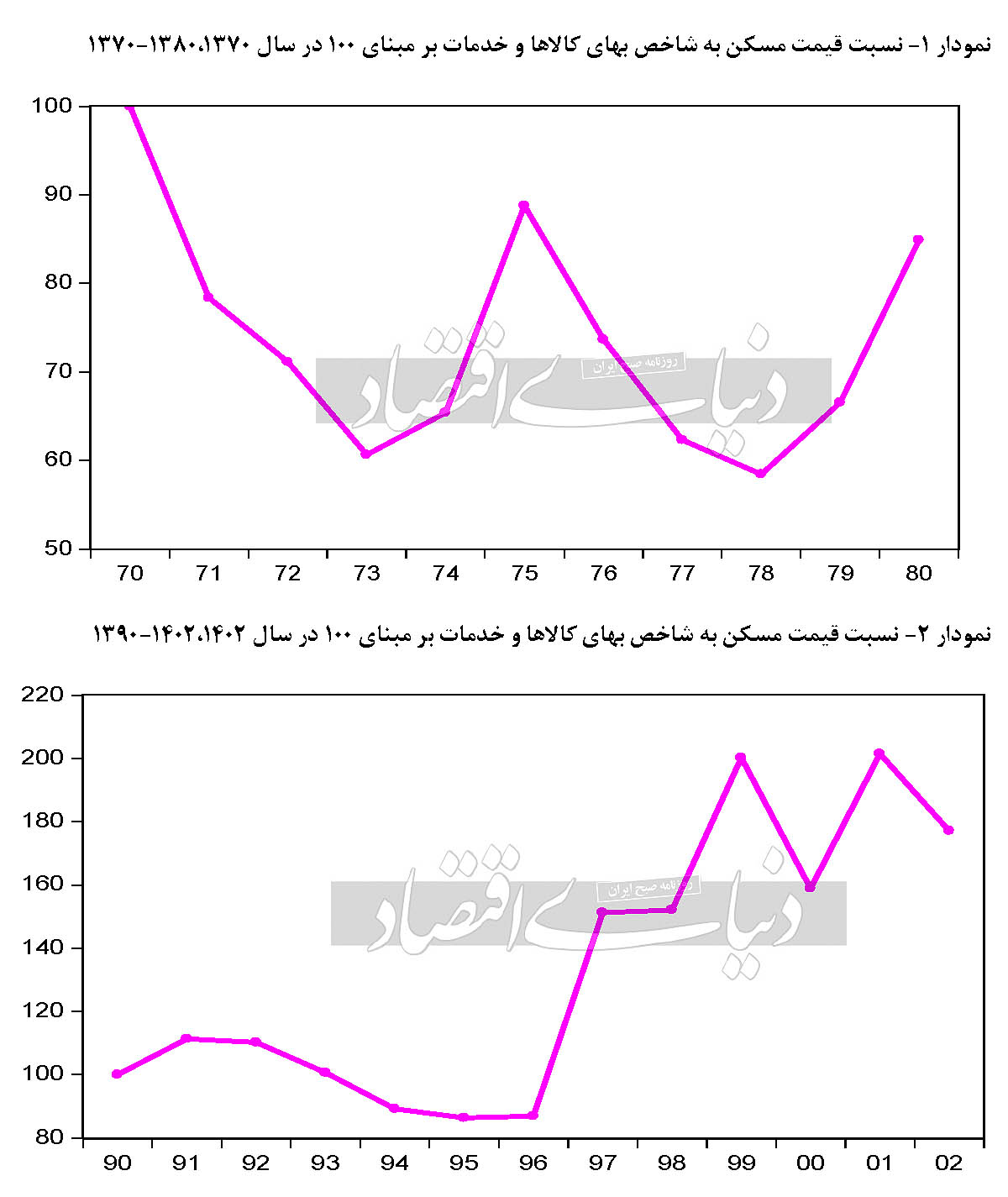

مشکل بعدی آن است که در شرایط تورمهای بالا و بیثبات و بهویژه اگر این تورم بالا مدتی قابل توجه تداوم یابد، حتی دقیقترین محاسبه شاخص تورم هم ممکن است تصویری درست از فشار واردشده به شهروندان و نابرابری توزیع را آشکار نکند. برای ارائه شاهدی از این موضوع، دوره 1380-1370 و 1402-1390 را در نظر میگیریم. در دوره اول یک شوک تورمی شدید در سالهای 1373 و 1374 رخ داد، اما به سرعت تورم به حدود 20درصد فروکش کرد؛ درحالیکه در دوره دوم ضمن آنکه ابتدای دهه1390 یک شوک تورمی بروز کرد و سپس فروکش کرد، از سال1397 یک جهش نسبتا ماندگار در نرخ تورم پدیدار شد که تاکنون به طور محسوس فروکش نکرده است. در نمودار 1 نسبت شاخص قیمت مسکن به شاخص بهای کالاها و خدمات مصرفی را برای سالهای 1380-1370 نمایش دادهایم، با این توضیح که سال1370 را برابر با 100 در نظر گرفتهایم و بقیه سالها با عدد 100 مقایسه میشود.

همانطور که ملاحظه میشود، نسبت قیمت مسکن به شاخص بهای کالاها و خدمات مصرفی در دوره 1380-1370 که یک جهش موقتی تورمی را تجربه کرده است، بین 58 تا 100 دچار نوسان بوده است و نوسان آن هم انعکاس رکود و رونقهای قیمتی مسکن است؛ به این معنی که هنگام رونق قیمتی مسکن این نسبت افزایش و هنگام رکود قیمتی مسکن این نسبت کاهش یافته است. حال در نمودار 2 نسبت شاخص قیمت مسکن به شاخص بهای کالاها و خدمات مصرفی را برای دوره 1402-1390 نمایش دادهایم، بازهم با این توضیح که سال1390 را برابر با 100 در نظر گرفتهایم و بقیه سالها با عدد 100 مقایسه میشود.

همانطور که اشاره شد، در دوره 1402-1390 علاوه بر شوک موقتی تورم در سالهای 1391 و 1392، از سال 1397 به بعد اقتصاد ایران یک جهش نسبتا ماندگار در نرخ تورم را تجربه کرده است. نمودار 2 نشان میدهد که نسبت شاخص قیمت مسکن به شاخص قیمت کالاها و خدمات مصرفی در دوره 1402-1390 در دامنه 86 تا 202 در حال نوسان بوده است. بهطور مشخص، این نسبت که در دوره 1380-1370 در یک دامنه در حال نوسان بوده است، در دوره 1402-1390 علاوه بر نوسان، روند صعودی از خود نشان داده است، به این معنی که قیمت مسکن نسبت به کالاها و خدمات به طور محسوسی افزایش یافته است. لذا، اگر در دوره اول نرخ تورم محاسبهشده بهطور متوسط میتوانست انعکاس تغییرات قیمت مسکن هم باشد، در دوره دوم نرخ تورم محاسباتی به هیچ وجه تصویر قابل قبولی از تغییرات قیمت مسکن و پیامدهای رفاهی آن نخواهد بود. در آن صورت، تمام محاسبات خانوارها و سیاستگذاران در حوزه مسکن که مبتنی بر دادههای تورم باشد دچار اختلال جدی میشود.

خلاصه مطلب آن است که وجود بیثباتی اقتصاد کلان در قالب تورمهای بالا سبب اشکال جدی در محاسبه نرخ تورم میشود و استفاده از نرخ تورم برای تحلیل وضعیت رفاهی شهروندان و برای تصمیمات اقتصادی را دچار اشکال جدی میکند. به عبارت دیگر، بیثباتی اقتصاد کلان سبب میشود محاسبه نرخ تورم بهعنوان یکی از مهمترین کمیّتهای محاسباتی اقتصاد کلان دچار نقص جدی شود و ما را در درک تحولات اقتصاد کلان و در اتخاذ تصمیمات سیاستی دچار دشواری جدی کند.

حال به کمیّت مهم دوم اقتصاد کلان یعنی تولید ناخالص داخلی و نرخ رشد اقتصادی که بر اساس آن محاسبه میشود، میپردازیم. میدانیم که تولید ناخالص داخلی شاخصی برای نشان دادن تولید کل اقتصاد و میزان جنب و جوش فعالیت اقتصادی و اندازه کیک اقتصاد برای اندازهگیری کلی رفاه شهروندان است، مستقل از اینکه چگونه بین شهروندان توزیع میشود. کسانی که در رشته اقتصاد یا رشتههایی که یک درس اقتصاد کلان در آن پاس میشود، تحصیل کردهاند با نقایصی که در محاسبه تولید ناخالص داخلی وجود دارد، تا حدی آشنا هستند. در واقع، همواره و همه جای دنیا محاسبه تولید ناخالص داخلی اشکالاتی دارد که توجه به آنها بااهمیت است. با این حال، تا زمانی که اقتصاد باثبات است و این اشکالات در طول سالهای متوالی دچار تغییرات جدی نمیشود، هنوز استفاده از تولید ناخالص داخلی و نرخ رشد اقتصادی سودمند است. به عبارت دیگر، در چنین شرایطی اگر تولید ناخالص داخلی بهطور متوسط سالی 6درصد بزرگتر میشود یا متوسط نرخ رشد اقتصادی 6درصد است، با درجهای از اطمینان میتوان ادعا کرد که تولید مجموع کالاها و خدمات و جنب و جوش فعالیتهای اقتصادی و سطح رفاه کلی جامعه تقریبا سالی 6درصد بیشتر میشود.

حال میخواهیم نشان دهیم که بیثباتی اقتصاد کلان میتواند در محاسبه تولید ناخالص داخلی و نرخ رشد اقتصادی نیز اشکال ایجاد کند و از سودمندی داده رشد اقتصادی برای تحلیل اقتصاد کلان و برای سیاستگذاری اقتصاد کلان بکاهد. به عبارت دیگر، جدا از اشکالاتی که در محاسبه تولید ناخالص داخلی و رشد اقتصادی در همه جای دنیا وجود دارد و بهطور طبیعی برای کشورهای دارای سازمانهای آماری ضعیفتر این اشکالات بیشتر است، نفس بیثباتی اقتصاد کلان در قالب تورم بالا، مشکلات محاسبه تولید ناخالص داخلی و رشد اقتصادی را بیشتر کرده و سودمندی آن را کاهش میدهد. بهعنوان نمونه، فقط به دو مورد از این اشکالات محاسباتی اشاره میکنیم.

مورد اول، محاسبه تولید ناخالص داخلی به قیمت ثابت یا بهصورت حقیقی است. کسانی که آشنایی مختصری با دادههای اقتصاد کلان دارند، میدانند برای آنکه بتوانیم تولید کل اقتصاد را با یک عدد نشان دهیم باید با واحد پول (در ایران با ریال) نشان دهیم و باید برای قابل مقایسه ساختن تولید کل همه سالها، آن را به قیمت ثابت یا به قیمت سال پایه حساب کنیم. مثلا اگر سال1395 سال پایه است، باید تولید ناخالص داخلی در تمام سالهای قبل و بعد از آن را طوری حساب کنیم که گویی ارزش کالاها و خدمات در همه سالها با قیمتهای سال1395 محاسبه شده است. برای اینکه چنین محاسبهای انجام دهیم، از شاخص قیمت کمک میگیریم. حال اگر در محاسبه شاخص قیمت اشکال قابل توجه وجود داشته باشد (که قبلا اشاره کردیم در تورمهای بالا این اشکال جدی وجود دارد)، آنگاه محاسبه تولید ناخالص داخلی به قیمت ثابت دچار اشکال شده و داده تولید ناخالص داخلی و لذا داده نرخ رشد اقتصادی، تصویری درست از وضعیت تولید کل اقتصاد و اندازه کیک اقتصاد و تغییرات آن منعکس نمیکند. در نتیجه تمام تحلیلهای مبتنی بر داده رشد اقتصادی و تصمیمات سیاستگذاری مبتنی بر این داده نیز دچار نقص خواهد بود.

اشکال دومی که معمولا کمتر ما در محاسبات اقتصاد کلان به آن توجه داریم یا شاید اصلا توجه نداریم، نقش بیثباتی اقتصاد کلان در شکل دادن دادوستدهایی است که در غیاب بیثباتی اقتصاد کلان چنین دادوستدهایی انجام نمیشد. هنگامی که بیثباتی اقتصاد کلان در قالب تورمهای بالا بروز میکند، خانوارها و بنگاهها برای حفاظت از خود در مقابل تورم یا برای بهرهمند شدن و کسب سود از تغییرات قیمتها، به انجام دادوستدها و خرید و فروشهایی روی میآورند که در غیاب بیثباتی به انجام آن روی نمیآوردند. بهعنوان مثال، اشخاص ممکن است سپرده خود را تبدیل به ارز و طلا کنند و پس از آنکه به این ارزیابی رسیدند که عایدی سرمایه قابل توجه کسب کردهاند و ارز و طلا بازدهی بیشتری نصیب آنها نمیکند، سراغ ملک و مستغلات بروند و پس از آنکه بازدهی کافی کسب کردند و فرصت بازدهی بیشتر را در ملک و مستغلات ناچیز یافتند، ممکن است سراغ اتومبیل و سهام بروند و الی آخر. نه تنها در داراییهای اشارهشده حجم داد و ستد و مبادله افزایش مییابد، بلکه حتی سفتهبازی روی کالاهای بادوام و غیرفاسدشدنی هم رواج پیدا میکند. واضح است که همواره مبادلات و دادوستدهای فوق وجود دارد و آنچه مورد تاکید است، افزایش حجم این معاملات در شرایط تورمهای بالا و بیثباتی اقتصاد کلان نسبت به شرایط ثبات اقتصاد کلان است.

آنهایی که با اقتصاد کلان آشنایی دارند، میدانند که مبادله داراییها چه دچار افزایش قیمت شدید شود چه تغییرات قیمت نداشته باشد، در محاسبه تولید ناخالص داخلی و رشد اقتصادی منظور نمیشود و از این نظر مشکل چندانی ایجاد نمیکند. اما واضح است که برای انجام این دادوستدها خدماتی انجام میشود و بابت آن خدمات پرداختی صورت میگیرد (مثلا حق کمیسیون بنگاه برای معامله آپارتمان یا زمین و کارمزد خدمات کارگزاری بازار سهام برای خرید و فروش انواع اوراق). تمام پرداختی بابت خدمات مرتبط با دادوستد داراییها بهعنوان نوعی خدمت در محاسبه تولید ناخالص داخلی و لذا رشد اقتصادی منظور میشود. در نتیجه اگر بیثباتی اقتصاد کلان و تورم بالا وجود داشته باشد، خدماتی در دادوستد داراییها انجام میشود و در داده تولید ناخالص داخلی و رشد اقتصادی اثر مثبت میگذارد که آن خدمات فقط بهدلیل بیثباتی اقتصاد کلان رخ داده است. از منظر رفاهی گویی عددی به تولید کل اقتصاد اضافه شده است که واقعا مرتبط با تولید و مصرف کالاها و خدمات مورد استفاده برای ایجاد رفاه نبوده، بلکه صرف تورم آن را شکل داده و اشخاص را به انجام آن ناچار کرده است. لذا، در شرایط تورم بالا و بیثباتی اقتصاد کلان، گویی عددی به تولید ناخالص داخلی و رشد اقتصادی اضافه شده است که نه واقعاً به خاطر جنبوجوش تولید کالاها و خدمات بوده و نه رفاه ایجاد کرده است.

گرچه نیاز به یک تحقیق جامع دارد تا اطمینان حاصل کنیم که این موضوع برای ایران بهعنوان کشوری با تورم بالا تا چه اندازه محاسبه تولید ناخالص داخلی و رشد اقتصادی را دچار اشکال کرده است؛ اما نگاهی سطحی به دادههای اقتصاد کلان منتشره توسط بانک مرکزی میتواند تا حدی انعکاس مشکل اشارهشده بالا باشد. در سال 1397 و 1398 نرخ رشد اقتصادی منفی بود و در سال1399 نرخ رشد اقتصادی مثبت شد؛ اما همچنان سطح تولید ناخالص داخلی به قیمت ثابت سال 1395 کمتر از 1396 بود. در سه سال 1397 تا 1399 که بیثباتی اقتصاد کلان و تورم بالایی اقتصاد ایران را گرفتار کرده بود (دادههای کامل زیربخشها برای سالهای بعد در دسترس نبود تا برای آن سالها نیز بررسی صورت گیرد)، تنها سه زیربخش فعالیت بخش خدمات که در هر سه سال رشد مثبت از خود نشان داد، زیر بخشهای اطلاعات و ارتباطات، فعالیتهای مالی و بیمه و فعالیتهای املاک و مستغلات بود. اگر در دو سال از این سه سال رشد اقتصادی منفی بوده و تولید کل اقتصاد در هر سه سال کمتر از 1396 بوده است، رشد این سه زیربخش که بهطور قابل توجهی با افزایش حجم داد و ستدها مرتبط هستند، انعکاس اشکالی است که به آن اشاره شد. لذا، نشانههایی از این موضوع وجود دارد که افزایش حجم مبادلات ناشی از بیثباتی اقتصاد کلان گویی سبب غلو مختصر در داده تولید ناخالص داخلی و رشد اقتصادی شده است.

بر اساس تحلیلی ساده و نه عمیق که در این نوشتار ارائه شد، بیثباتی اقتصاد کلان و تورم بالا سبب اشکال در محاسبات اقتصاد کلان و بهطور مشخص اشکال در محاسبه نرخ تورم و نرخ رشد اقتصادی میشود و سودمندی این دادهها را تا حدی کاهش میدهد؛ گرچه این به معنی بیفایده بودن این دادهها نیست. لذا، صرفا از نظر محاسباتی و از نظر استفاده از دادههای اقتصاد کلان، بیثباتی اقتصاد کلان و تورم بالا برای تحلیل و سیاستگذاری اقتصادی دشواری ایجاد میکند. در آن صورت، نه تنها باید در استفاده از دادههای اقتصاد کلان هنگام تورم بالا محتاط باشیم، بلکه بهعنوان یکی از دلایلی که بیثباتی اقتصاد کلان را تبدیل به امری ناپسند میکند، باید از ایجاد بیثباتی اقتصاد کلان پرهیز کرد.

منبع: دنیای اقتصاد