ترسیم آینده بازارهای مالی در میزگرد حسین عبدهتبریزی و سعید اسلامیبیدگلی

بازارهای مالی در حالی سال 98 را به پایان رساندند که عوامل التهابزا و متلاطمکننده آنها افزایش یافته است. علاوه بر مسائل کلان چون نقدینگی و تحریم و ریسکهای سیاسی و افزایش نارضایتی اجتماعی و محدودیت ارتباط مالی با جهان، حالا ویروس کشنده کرونا هم به این وضع نابسامان دامن زده است. بازارها تحت تاثیر این عوامل و چالش جدی کسری بودجه در سال آینده به کدام سو خواهند رفت؟ برای پاسخ به این سوال در میزگردی با حضور حسین عبدهتبریزی اقتصاددان و سعید اسلامیبیدگلی دبیرکل کل کانون نهادهای سرمایهگذاری ایران و تحلیلگر رسمی بینالمللی سرمایهگذاری (CIIA) به بررسی ابعاد این مساله پرداختهایم.

اقتصاد ایران در شرایط فعلی نهتنها هنوز راهحلی برای ابرچالشهای بزرگی چون نقدینگی، تورم، نظام بانکی، تحریم، صندوقهای بازنشستگی، آب و محیط زیست، فساد و... نیافته بلکه دامنه این ابرچالشها هر روز در حال بزرگتر شدن است و ابرچالشهای جدیدی مانند نارضایتی اجتماعی، مهاجرت، خروج سرمایه، سیل، ویروس کرونا و دهها مورد دیگر در حال افزوده شدن هستند، به نظر میرسد، حکمرانی ضعیف اقتصادی باعث شده تا نفس اقتصاد ایران به شماره بیفتد. با توجه به این امر بزرگتر شدن ابعاد ابرچالشهای اقتصاد ایران چه شرایطی را برای اقتصاد و بازارهای مالیمان رقم خواهد زد؟

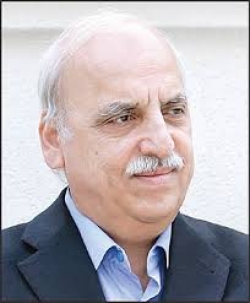

238-2حسین عبدهتبریزی: اوضاع اقتصادی و بازارها در طول سال 1398 هرگز آرامش نداشتند و آرامش نسبی فقط به بازار ارز محدود بوده است. در بازار مسکن، سهام و داراییهایی چون خودرو، التهابات قیمتی شدید بود. در شرایط طولانیشده تحریم، نقش عامل برونزا یعنی رابطه ایران با قدرتهای بزرگ در کنار عامل درونزای نقدینگی عمده بوده است. در سال 1398 شاهد نوعی پایداری شرایط رکود تورمی بودیم؛ این شرایط رکود تورمی ادامه ماندگار رکود تورمی بود که از سال 1396 شروع شده بود، و بدون شک شرایط رکود تورمی یا تورم رکودی یا ایستایی اقتصادی (stagflation) در سال آتی ادامه خواهد یافت. در ایران طی سالهای 1357 تا 1396، دورههای رکود تورمی مختلفی را تجربه کردهایم، مثل سالهای 64 تا 69، 72 تا 75، 86 تا 88، 89 تا 93 و بالاخره دوره اخیر یعنی 96 تا 98. حداقل در دوره اخیر، ابزارهای معمول اقتصاد کلان سنتی، ابزارهایی مثل سیاستهای مالی، برای حل مشکل رکود تورمی ناکافی بوده، هرچند که امکان استفاده از آن ابزارها هم فراهم نشده است. آرامش در بازار ارز در این دوره به اقدامات بانک مرکزی برمیگردد. واقعیت آن است که اقتصاد ایران با سنجش درآمد سرانه از سال 1386 تا امروز دچار وقفه شده است: کاهش درآمد ملی، افزایش نقدینگی در مقیاس بزرگ همراه با تورم و نظام چندنرخی شرایطی است که کماکان ادامه داشته، در سال 1398 تکرار شده و پیشبینی میشود در سال 1399 نیز ادامه یابد.

سیاستهای دولت در سال 1398، چندان تغییر نکرد. نظام تصمیمگیری در ایران کماکان پیچیده و چند لایه باقی ماند. در واقع، سیاستهای اقتصادی بدون اتکا به نظریه خاصی پیش رفت و متاسفانه اندیشههای ناصحیح اقتصادی مثل کنترل قیمتها کماکان بازتولید شد، یعنی تمرکز دولت روی تولید کالاهای خصوصی بود و دولت آقای روحانی کالاهای عمومی کمی تولید کرد. تولید کالاهای عمومی عمدتاً از حیطه عمل دولت خارج بود و مراکز مختلفی خارج از دولت در مورد کالاهای عمومی تصمیم گرفتند. البته در سال 1398 چون منابع نداشتیم، تصمیمات متخذه در حوزه سیاستگذاری کمی عقلاییتر شد، به ویژه اقدامات بانک مرکزی در کنترل حجم معلاملات و گردش پول روی قیمت ارز بسیار موثر افتاد. بعضی اصلاحات اقتصادی در شرایط دشوار 1398 از سر ناچاری بود وگرنه در شرایط تحریم این سال، شرایط برای چنان اصلاحات اقتصادی مهیا نبود، مثل افزایش قیمت بنزین در آبانماه. یکی از توجیهات برای بیتوجهی به اصول علم اقتصاد قرار داشتن کشور در شرایط تحریم است. به علاوه، چون در تصمیمگیری انسجام وجود ندارد، در مرحله اجرا این فقدان انسجام خود را به صورت نارساییهای اجرایی نشان میدهد. وقتی منابع نفت بهوفور در دسترس است، کسی حاضر نیست به اصلاحات اقتصادی توجه کند. وقتی در شرایط تحریم قرار میگیریم و شرایط برای انجام اصلاحات اقتصادی سخت میشود، سیاستگذار میگوید که اصلاحات ممکن نیست؛ مثل اتفاقی که برای بودجه 1399 در سال 1398 افتاد و دولت بعد از وقایع آبان 1398، از اینکه قیمت برق و گازوئیل را تعدیل کند و در حوزه انرژی اصلاحاتی انجام دهد، عقبنشینی کرد.

238-3سعید اسلامیبیدگلی: متاسفانه سیاستگذاری در ایران همینگونه است که تا مسالهای به بحران تبدیل نشود، فکری برای آن نمیکنیم و تصمیمگیری در این شرایط هم معمولاً به نتایج بهینه منتج نخواهد شد؛ زیرا در شرایط بحران منابع و زمان کافی برای به نتیجه رسیدن وجود ندارد. تجربههای پیشین هم نشان میدهد که دولتها در بهترین حالت میتوانند بحرانها را به تعویق بیندازند و البته میدانیم که مواجهه با بحران در زمان آینده به معنای مواجهه با مشکل بزرگتر هم هست. از نگاه من هر کدام از این بحرانها زمانی سر باز خواهند کرد و هزینههای سنگینی روی دوش حاکمیت و کشور خواهند گذاشت. برخی از مواردی که ذکر کردید مانند نارضایتی اجتماعی و مهاجرت و خروج سرمایه در حقیقت معلول برخوردها و سیاستگذاریهای اشتباه گذشته هستند. در ضمن نباید فراموش کنیم که وضعیت سیاسی کشور و جایگاه ایران در نظام بینالمللی هم به وضوح رو به وخامت گذاشته است. این موضوع در کنار همزمانی بحرانهای اقتصادی حل و فصل برخی از مشکلات را با چالشهای بیشتری نیز مواجه میکند. پایین بودن سطح سرمایه اجتماعی و میزان اعتماد به دولت و همچنین گستردگی فساد هم سیاستگذاریهای اصولی را دشوار میکند.

با توجه به شرایط اقتصادی و سیاسی در سالی که گذشت بازارها رفتارهای متفاوتی را نشان دادند. در 9 ماهه اول سال بهرغم اتفاقات سیاسی بسیاری که رخ داد و تشدید نااطمینانیها بازارها شرایط آرامی را سپری کردند که برخلاف پیشبینیها بود، چراکه این تصور که بازارها (بهجز بازار سرمایه) بهرغم بالا گرفتن تنشهای سیاسی اینگونه آرام باشند دور از نظر بود. در حال حاضر شاهدیم با قرار گرفتن ایران در لیست سیاه FATF به یکباره بازارهای ارز و طلا نیز افزایشی و اغلب بازارها ملتهب شدند. با توجه به این امر ریشه تحولات در بازارهای مالی در سال 98 به چه عواملی برمیگردد؟

عبدهتبریزی: ریشه تحولات سال 1398 کماکان به تحریم و وجود نقدینگی بالا برمیگردد. در سطح جهانی نیز کشورهای غربی در این سال کمکم وارد رکود شدند و نرخ رشد چین هم تا حدی پایین آمد. در منطقه ما هم، کشورهای نفتپایه به لحاظ کاهش اهمیت صنعت نفت و گاز در سطح جهان ضعیفتر از گذشته بودند. این شرایط در سال پیشرو تشدید هم خواهد شد. بنابراین، ایران دچار تحریم بیش از گذشته از نظر اقتصادی به همسایگان خود وابسته شد. بر سقف این تحولات، حوادث سیاسی و طبیعی سال 1398 هم آوار شد: تحولات آبان 1398، درگیریهای متعدد با آمریکا، سقوط هواپیمای اوکراینی، جاری شدن سیل و خسارتهای گسترده آن و در این اواخر کرونا. متاسفانه همه این حوادث بر اقتصاد ایران تاثیر منفی بر جای گذاشت و در روزهای آخر سال به شرایطی انجامید که اوضاع اقتصادی را برای قاطبه مردم ایران دشوارتر و به ویژه برای طبقات ضعیفتر غیرقابل تحمل کرده است.

اسلامیبیدگلی: برای تحلیل شرایط بازارها در اقتصاد ایران باید به چند مساله اساسی توجه کرد. اول اینکه تورم در اقتصاد ایران ساختیافته شده است. بنابراین روندهای بلندمدت بسیاری از بازارها وابسته به متغیرهایی چون حجم نقدینگی و نرخ رشد آن است. به نظر میرسد که بسیاری از ساختارهای اقتصاد ایران نیز به این روند خو گرفتهاند. نکته دوم اینکه مدت زیادی است که سطح ریسکهای بینالمللی در ایران بالاست و بازیگران بازارهای مالی این مساله را در تحلیلهای خود هضم کردهاند. بنابراین اتفاقاتی که نشاندهنده افزایش چنین ریسکهایی است، زمانی اثرگذار خواهد بود که تغییر معناداری در سطح ریسک داشته باشد. دولتها هم به برنامههای بلندمدت و بهخصوص برنامههای بلندمدتی که هزینههای اجتماعی داشته باشد، پایبند نیستند. فساد هم از دیگر عواملی است که اجازه اصلاحات اساسی را به سیاستگذار نمیدهد و حتی گاهی مانع خواست سیاستگذار برای اصلاح است. بازیگران بازارهای مالی همه این موارد را در نظر میگیرند و حلقههای یادگیرنده هم دارند. از اینروست که بسیاری اوقات روند این بازارها با اتفاقات و خبرها همسویی چندانی ندارد. اگر مشخصاً بخواهم درباره بازار سرمایه صحبت کنم باید اشاره کنم حجم بالای نقدینگی و رکود نسبی در سایر بازارهای دارایی قابل سرمایهگذاری باعث رشد سرسامآور این بازار شد و البته که دولت و حاکمیت برنامه مدونی برای هدایت این جریان نقدینگی به بخش واقعی اقتصاد نداشت و بنابراین اثرات این سرریز نقدینگی بیشتر در افزایش قیمت سهام و داراییهای مالی و در نتیجه افزایش شاخص نمایان شد. با گذشت زمان و نزدیک شدن به انتهای سال وقایعی که به کاهش سرمایههای اجتماعی و افزایش ریسکهای اقتصادی و سیاسی انجامید، به تنش در برخی از بازارها مثل ارز و سکه منجر شد.

یکی از تهدیداتی که همچنان اقتصاد ایران و بازارها را تحت تاثیر قرار داده مساله تشدید نقدینگی است. در حال حاضر نقدینگی با نرخ 28 درصد در حال رشد است؛ عددی که از دیماه ۹۱ به بعد، بیشترین رشد در بازه یکساله به حساب میآید. با توجه به وضعیتی که اکنون بر بازارها حاکم است و شرایط خاصی که در آن قرار داریم و محدودیتهای شدید نظام مالی ایران با توجه به بازگشت به لیست سیاه FATF نقدینگی کدام بازارها را به هم خواهد ریخت؟ یا نوسانات نرخ ارز از این هم که هست، شدیدتر خواهد شد؟

عبدهتبریزی: در کشور ما کماکان در طول سالهای اخیر حجم قابل ملاحظهای از نقدینگی تولید شده و 40 سال است که بهطور متوسط در هر سال حدود 5 /25 درصد نقدینگی ایجاد شده است؛ امسال نیز به نرخ 28 درصد رشد نقدینگی رسیدهایم. بانکها هر سال حدود 400 هزار میلیارد تومان نقدینگی ایجاد میکنند که رقم کمی نیست و اگر بیش از این نقدینگی ایجاد شود، تورم ما از رقم موجود هم بالاتر میرود. هرچند مقدار مطلق افزایش نقدینگی در سال 1398 از کل مانده نقدینگی در سال 1391 بزرگتر بود، اما مشکل نقدینگی در سال 1398 برای بسیاری از تولیدکنندگان عمده بوده است. احساس تولیدکنندگان این است که منابع مالی کافی و ارزانقیمت در دسترس آنها نیست و در تنگنای مالی قرار دارند. این بدان معناست که نقدینگی جایی نمیرود که باید برود و ایجاد ارزش و اشتغال کند و تولید ملی را بالا ببرد. شاهد بودیم که در سال 1398 نیز کمبود سرمایه در گردش، بسیاری از شرکتها و کسبوکارها را تحت تاثیر قرار داد. بهرغم این مقدار عظیم نقدینگی، تمام بخشهای مولد اقتصاد کشور احساس تنگنای اعتباری (credit crunch) میکنند. همه آنها به لحاظ تورم بالاتر و افزایش نرخ ارز، به سرمایه در گردش بالاتر نیازمندند؛ اما این سرمایه در اختیارشان نیست. این کاهش شدید اعتباراتِ بخش خصوصی تاثیر عمدهای بر اقتصاد کلان خواهد گذاشت. تنگنای اعتباری بخش خصوصی به معنای ارزش افزوده و اشتغال کمتر است و رکود جاری را عمیقتر میکند. متاسفانه این تاثیر روی شرکتهای کوچکتر بیشتر است. آثار خُرد تنگنای اعتباری برای کسبوکارها بسیار مخرب است؛ باعث میشود کسبوکارها فعالیت خود را گسترش ندهند و حتی در حد گذشته نتوانند سرمایه در گردش مورد نیاز را تامین کنند، چه رسد به اینکه طرحهای گسترش خود را اجرا کنند. از دید کسبوکار، تنگنای اعتباری از افزایش نرخ بهره به مراتب بدتر است. این حجم عظیم نقدینگی که شما از آن صحبت میکنید، به سمت پروژههای جدید و کسبوکارهای مولد نمیرود، بلکه روی داراییهای موجود مینشیند؛ داراییهایی که سرمایهگذار در مورد نرخ بالای بازدهی آنها توهم دارد. عادت به نرخهای بالا در بازار سهام در سه سال گذشته و بالا رفتن قیمت زمین و مستغلات سرمایهگذاران را معتقد به این معجزه کرده است که قیمت این داراییها بهطور دائمی بالا میرود. برای صنعتگر یا کسبوکاری در حوزه مولد اقتصاد که میخواهد کار خود را برای صادرات و جایگزینی واردات گسترش دهد، اعتبارات بسیار محدود شده است. جریان درآمدی نفت هم که چاله چولهها را پر میکرد و نیازهای دولت را برآورده میکرد، اکنون وجود ندارد و دولت به ناگزیر به بازارهایی رجوع میکند که به سختی حتی بخش خصوصی را تامین میکند؛ یعنی بازار اعتبارات بانکی و بازار سرمایه. چنین حرکتی توسط دولت به پدیده تنگ کردن عرصه اعتبارات برای بخش خصوصی (crowding out) انجامیده است. همانطور که عرض کردم، متاسفانه به دلیل نرخ بازدهی بالای بازار سرمایه در دو تا سه سال اخیر و افزایش شاخص از 90 هزار به بیش از 500 هزار، تصورات غلطی از نرخ بازده در ذهن سرمایهگذاران شکل گرفته است. سرمایهگذارانی که با اخذ ریسک حاضرند سه، چهار یا پنج درصد بازده بالاتر از نرخ سود بانکی در سال را بپذیرند، مدتی است به بازدههای 50 یا 100درصدی عادت کردهاند. همین بازدهها در بازار املاک و مستغلات نیز تکرار شده است. سرمایهگذاران این دو بازار به معجزه دل بستهاند؛ معجزه اینکه مثلاً هر روز قیمتها سه درصد بالا برود یا سرمایه آنها در طول سال دو برابر شود. تا موقعی که سرمایهگذاران در این دو بازار به چنین معجزههایی معتقد باشند، تامین مالی بخش مولد اقتصاد دشوار است. حتی تامین مالی خود دولت نیز به امری بسیار دشوار بدل میشود. این وضعیت باید اصلاح شود و بخش خصوصی به نرخهای سود معقول عادت کند. دولت باید با تدبیر و با عرضه خرد سهام خود، نرخهای رشد بازار سرمایه را متعادل کند. با نرخهای بازده انتظاری جاری، امکان تامین هیچ پروژهای در بخش مولد اقتصاد وجود ندارد. نرخ بازده بالای بازار ثانویه که بر جریان سفتهبازانه و سوداگرانه استوار است، اصولاً واقعیت اقتصادی ندارد، اما تامین مالی را دشوار کرده است. بنابراین، بخشی از تسهیل تامین مالی به اقدامات دولت بستگی دارد. این اقدامات در اختیار بخش خصوصی نیست و در شرایط جاری به دولت برمیگردد. دولت و بانک مرکزی باید بتوانند نرخها را به کانالی هدایت کنند که هم برای خود دولت به عنوان وامگیرنده بزرگِ بازار بدهی و هم برای شرکتها، تحمل آن نرخها ممکن باشد. بدین ترتیب، ملاحظه میکنید که مشکل فقط نقدینگی بالا نیست، بلکه مشکل بزرگتر آن است که این نقدینگی صرف مواردی شده که اقتصاد را تخریب میکند. در جامعه امروز فضای زیادی برای تولید مولد وجود ندارد و افراد مدام در محل سرمایهگذاری دچار شک و تردید هستند. بازار سکه و ارز هم که امنیتی شده و مدتی با توقف قیمت روبهرو شد، راهی برای افراد باقی نگذاشت جز اینکه در سه حوزه یعنی بورس، مسکن یا داراییهایی نظیر خودرو سرمایهگذاری کنند. اما فکر میکنم اعتقاد به معجزه افزایش مداوم قیمت سهام، مسکن و داراییهایی چون خودرو بالاخره در جایی فرومیریزد. آنوقت که سرمایهگذاران و سوداگران به این جمعبندی برسند که قرار نیست دیگر قیمتها بالا برود، آنجاست که میتوانیم شاهد باشیم که شاخص و قیمتها بریزد. در بخش مسکن البته این ریزش کمتر است، چون چسبندگی قیمت وجود دارد؛ یعنی معمولاً قیمت مسکن ثابت باقی میماند تا تورم قیمت واقعی را کاهش دهد. مثلاً، قیمت مسکن به مدت سه تا چهار سال ثابت میماند و بدین ترتیب قیمتهای واقعی و بدون تغییر قیمتهای اسمی کاهش مییابد. هرچند پیشبینی اینکه تاریخ ریزش چه زمانی است و آیا در سال 99 اتفاق میافتد یا نه، دشوار است، اما این پیشبینی دشوار نیست که وقتی بریزد، نقدینگی کجا میرود: اولین حرکت سرمایهگذاران در آن زمان بازار ارز خواهد بود. این افزایش غیر از افزایش روزهای اخیر به دلیل FATF، کرونا یا نوسانات مصرفی آخر سال خواهد بود. جهش قیمت ارز در آن شرایط محتمل است.

اسلامیبیدگلی: باید اشاره کنم که پیشبینی در اقتصاد ایران کار دشواری است. دلایل آن را بعداً ذکر خواهم کرد. همانطور که شما اشاره کردید یکی از مهمترین ریشههای مشکلات اقتصاد ایران و نوسانات بازارها رشد نقدینگی است. جالب است که این مساله در همه دولتها، اصلاحطلب و اصولگرا، کمابیش وجود داشته است. توضیح دادم که همین رشد نقدینگی عامل اصلی رشد بازار سرمایه هم بوده است. حالا با بازگشت ایران به لیست سیاه FATF و افزایش ریسکهای اقتصادی و سیاسی این حجم بزرگ نقدینگی میتواند موجب افزایش قیمت در بسیاری از بازارها بشود. واقعیت این است که اگر نتوانیم متناسب با رشد نقدینگی و رشد پایه پولی، سرمایهگذاریها را در کشور افزایش دهیم و رشد ایجاد کنیم، اثرات نامطلوب آن همه بازارها را تحت تاثیر قرار خواهد داد. البته باید توجه کنیم که دولت و حاکمیت ایران گاهی از روشهای غیراقتصادی هم بازارها را تحت تاثیر قرار میدهد. بهخصوص بازار ارز و طلا بیش از سایر بازارها تحت تاثیر بگیر و ببندها و سیاستهای امنیتی بوده است و همین مساله ورود عامه سرمایهگذاران را به این بازارها با ریسکهایی مواجه میکند. البته خوب میدانیم که اینگونه سیاستها در بلندمدت تاثیری در حل مشکلات اقتصادی ایران نداشته است. با توجه به این محدودیتها باید اشاره کنم که من انتظار رشد قیمت ارز در سال آینده را دارم. همانطور که معتقد بودم دولت در سال 98 هم نمیتواند (و احتمالاً نمیخواهد) قیمت ارز را ثابت نگه دارد. مساله اینجاست که سیاستگذاری در حوزه ارز باید بهگونهای باشد که آن را به کالایی برای سرمایهگذاری تبدیل نکند. رشد قیمت ارز متناسب با نرخ تورم و رشد اقتصادی میتواند تا حدی از تبدیل ارز به دارایی سرمایهای جلوگیری کند. دولتهای پیشین اشتباه سرکوب ارزی، آن هم برای مدت طولانی را تکرار کردهاند و اثر آن شوکهای گاهگاهی ارز بوده است که هم سرمایه اجتماعی را کاهش داده است و هم اعتماد به کارایی سیاستگذاری را از بین برده است.

در حال حاضر شاهدیم هر زمان قیمتها در هر بازاری افزایش پیدا میکنند مسوولان دولتی توصیه میکنند که مردم از خرید آن کالا یا سرمایهگذاری در آن بازار خودداری کنند، چون متضرر خواهند شد. در روزهای اخیر نیز رئیسکل بانک مرکزی به مردم هشدار داده است که از خرید ارز برای سرمایهگذاری خودداری کنند اما در مقابل شاهدیم مردم یا سرمایهگذار بالقوه، در ذهن خود بازارهای موازی را به لحاظ ریسک و بازدهی با همدیگر مقایسه کرده و بازاری را که بیشترین بازدهی را دارد، انتخاب میکنند. آنچه در ظاهر امر نشان میدهد تاکنون سیاستگذار پولی برنامه مشخصی برای مهار انتظارات نداشته و بیشتر در بازار ارز مداخله کرده است و هر بار هم وعدهای داده است که اغلب محقق نشده. ارزیابی شما چیست چرا بانک مرکزی موفق به مهار انتظارات نمیشود؟

اسلامیبیدگلی: ریشه رفتارهای مردم به گذشته برمیگردد. وقتی هر بار به آنها گفته شده که کالایی را نخرید زیرا ارزان خواهد شد و با گذشت زمان آن کالا گران شده است، مردم اعتماد خود را به سیاستگذار از دست دادهاند. بسیاری با نگاه به گذشته درمییابند که هر بار که به سیاستگذار اعتماد کردهاند متضرر شدهاند. اینکه بانک مرکزی موفق به مهار انتظارات نشده است به چند عامل مربوط است. اول اینکه در بسیاری از دورههای گذشته هدف بانک مرکزی اصلاً مهار چنین انتظاراتی نبوده است. یعنی بانک مرکزی هم مانند بسیاری دیگر از نهادهای دولتی دچار کجکارکردیهایی بوده که منجر به وضعیت امروز اقتصاد ایران شده است. به مساله تورم نگاه کنید. موضوع تورم در اکثر کشورهای جهان حل شده، اما ایران چند دهه است که درگیر این موضوع است. گاهگاهی هم که موفقیتهایی در این زمینه کسب کرده، نتوانسته ثباتی در آنها داشته باشد. آخرین نمونه کاهش تورم در دولت اول آقای روحانی و افسارگسیختگی آن در دوره دوم است.

من مثال روشن دیگری از این موضوع دارم که مردم به بازدهی بازارها بیش از حرفهای کارشناسان و مدیران توجه دارند. وضعیت امروز بازار سرمایه ایران نشان میدهد که مردم با مشاهده بازدهی بالا در برخی سهام، بدون توجه به هشدارهای کارشناسی و نظرات مدیران بازار سرمایه وارد بازار شدند و کسانی هم که اقدام به این کار نکردهاند احساس زیان و خسران دارند. البته باید اشاره کنم که بازیگران بازار چندان توجهی به ریسکها ندارند و بیشتر بازدهیها را مورد توجه قرار میدهند. بازدهیهای شگفتآور برخی از بازارها در برخی از دورهها آنچنان است که جایی برای توجه به ریسکها باقی نمیگذارد. در اینجا لازم است که اشاره کنم که در دوره جدید بانک مرکزی توجه بیشتری به برخی از بدیهیات علم اقتصاد شده است و البته بسیاری از کاستیهای ساختیافته همچنان وجود دارد.

اگر اول سال از تمام اتفاقات سیاسی و اقتصادی که رخ داده آگاه بودید آیا این تصور را داشتید که بازار سرمایه با چنین رشد بیسابقهای مواجه شود و بازدهی عجیب و غریبی را به ثبت برساند؟ تا پیش از التهابات بازار ارز و طلا بر اثر بازگشت ایران به لیست سیاه FATF و شیوع ویروس کرونا، سیاستگذار بسیار خرسند بود که نقدینگی در بازار سرمایه تخلیه شود که این مساله باعث نگرانی حرفهایهای بازار نسبت به هجوم شدید نقدینگی به بازار سرمایه و رشد شدید قیمت سهام شرکتهای کوچک و سهمهای مشکلدار شده بود اما حالا با رشد قیمت طلا و ارز این نگرانی وجود دارد که بازار سرمایه تحت تاثیر قرار گیرد. با این اوصاف پیشبینی شما از وضعیت بازار سرمایه چیست؟

اسلامیبیدگلی: رشد بازار سرمایه طی این دو سال به علل مختلفی روی داده است. رشدهای ابتدایی به دلیل جا ماندن بازار سرمایه از جهش بازارهای ارز و طلا و مسکن بود. سرمایهگذاران با استدلالهای مختلفی مانند افزایش ارزش جایگزینی شرکتهای بورسی معتقد بودند که قیمت سهام این شرکتها باید افزایش یابد و همین اندیشه به سرریز نقدینگی به بازار و افزایش ارزش بازار و شاخص منجر شد. فراموش نکنیم که جاماندگان از تورم و رشد قیمت ارز و طلا و مسکن هم بازار سرمایه را مکان خوبی دیدند تا مقداری از کاهش ارزش پول خود را جبران کنند. رشد زیاد شاخص سرمایهگذاران جدیدی را به بازار کشاند و در دوره دوم رکود در سایر بازارهای داراییهای قابل سرمایهگذاری در کنار رشد سرسامآور نقدینگی که آقای دکتر عبده هم به آن اشاره کردند، موجب ورود نقدینگی بسیار زیادی به بازار سرمایه شد و این مساله در کنار عدم عرضه مناسب شرکتهای جدید و بوروکراسیهای موجود برای افزایش سرمایه و عرضه سهام توسط سهامداران عمده شرکتها باعث شد که این ورود سرمایه خود را در افزایش قیمت سهام و رشد شاخص نشان دهد. لوب سودآوری زیاد بازار و رکوردشکنی هرروزه آن و ورود سرمایه جدید هم بهطور مرتب تشدید شد. قدرت ورود نقدینگی به حدی بود که اتفاقات سیاسی که باعث افزایش جدی ریسک در بازارهای مالی میشود هم توان جلوگیری از رشد شاخص را نداشت.

اکنون بسیاری از کارشناسان و فعالان بازار سرمایه نگران افزایش قیمت برخی از شرکتها و صنایع هستند و ممکن است با سیگنال رشد در بازار سایر داراییها، صاحبان بخشی از نقدینگی وارد شده به بازار که به سودهای کلانی هم دست یافتهاند، این نقدینگی را از بازار خارج کنند. ناگفته نماند که اضافه ارزش در همه سهمها و صنایع یکسان نیست اما گاهی اوقات و به ویژه در کوتاهمدت حرکت کلی بازار برای سهام ارزشی و رشدی یکسان است. متوجه هستید که مساله نرخ رشد نقدینگی و موضوع نرخ بهره ریشه اصلی این مشکل هم هست.

بازار مسکن در این اواخر به علت افزایش قیمتها مدتی را در رکود به سر برد، اما اکنون ساختوساز مسکن هم به علت تشدید قیمت نهادههای ساختمانی و افزایش قیمت ارز با چالش مواجه است. در چنین شرایطی آیا باز هم بازار مسکن نقدینگی را به سمت خود جذب خواهد کرد؟

عبدهتبریزی: مشکلی که امروز در بخش مسکن ایران پیدا شده و به بنبست در حوزه مسکن انجامیده، این است که تقاضای مصرفی وجود ندارد؛ تقاضای مصرفی بسیار محدود شده است. در حافظه خانوارهای ایرانی مسکن محل امنی است و چنین است که مردم بیمحابا قیمتهای آن را بالا کشیدهاند، بدون اینکه تقاضای مصرفی در بازار وجود داشته باشد. یعنی برای 95 درصد مردم ایران غیرممکن شده است بتوانند با پرداخت یک میلیارد تومان، یک واحد مسکونی 70 متری در تهران بخرند. رواج سفتهبازی در این حوزه به موج شدید تقاضای غیرمصرفی دامن زده است. امکانات نظام بانکی هم در این حوزه بسیار محدود است. یعنی، بانک مسکن با دریافت خط اعتباری چهاردرصدی از بانک مرکزی، در بهترین شکل حدود 250 میلیون تومان وام 9درصدی به زوجین ارائه میکند. بانکهای دیگر که سود 20درصدی به سپردهها پرداخت میکنند، توان این را ندارند که با نرخ سود 9درصدی به خریداران خانه وام بدهند. اگر هم بخواهند با نرخ بالا وام بدهند، مردمی که چند میلیون تومان در ماه درآمد دارند، نخواهند توانست و در استطاعت آنان نخواهد بود که اقساط بدهی بانک را پرداخت کنند. بنبست مورد اشاره آن است که خرید مصرفی به ویژه در شهرهای بزرگ بسیار محدود شده است. بهطوری که در فروردین 97 کل معاملات مسکن در تهران فقط دو هزار واحد بود، یا در بهترین ماههای سال که معمولاً تعداد معاملات تا 20 هزار واحد هم میرسید، در سال 98 تنها پنج هزار واحد معامله شده. پس این تقاضای سرمایهای است که باعث جهشهای قیمتی مسکن در ایران شده است. عوامل موجود برای رکود این بخش در ایران، کششپذیری این بخش در قیمتهای فعلی است. کمبود نقدینگی و منابع محدود خانوارها این وضعیت را به وجود آورده. به علاوه در ایران بازار رهن نیز وجود ندارد تا خانوارها بتوانند به اقساط طولانی مسکن مورد علاقه خود را بخرند. در این شرایط با مازاد عرضه نیز روبهرو هستیم. به نظر میرسد بخش قابل ملاحظهای از مردم ایران نمیتوانند به قیمتهای جاری، مسکن خریداری کنند. یعنی ناچاریم نتیجهگیری کنیم که تقاضای سرمایهای است که جهشهای قیمتهای زمین در دو سال اخیر را باعث شده است. به نظر میرسد مردم ایران نیز همچون مردم آمریکا در دهه اول این قرن به معجزه افزایش مداوم قیمت مسکن معتقد شدهاند. شیلر، برنده نوبل اقتصاد، در سال 2006 میگفت که عده زیادی از مردم آمریکا معتقدند که افزایش قیمتهای املاک و مستغلات کماکان ادامه مییابد و هیچوقت افزایش قیمت متوقف نمیشود. پس، گرایش عمده در معاملات مسکن سفتهبازانه است، و روشن است که سفتهبازی عمدتاً در حوزه زمین اتفاق میافتد. نوسانات شدید قیمت مسکن بهخصوص جهش قیمت زمین عامل درونی بازار نیست و ناشی از سیاستهای معیوب اقتصاد کلان است. مردم در مقابل تورم، از مسکن به عنوان سنگر استفاده میکنند و برای دفاع از قدرت خرید، از آن سپر استفاده میکنند. یعنی عدهای هنوز فکر میکنند باید نقدینگی خود را به این بخش منتقل کنند. در بخش مسکن شاخصهایی مشاهده شده که در تاریخ ایران تجربه نشده بود. در 28 سال گذشته هرگز نسبت قیمت زمین به مسکن در حد کنونی بالا نبوده است. اکنون نسبت قیمت یک متر مربع زمین در تهران به متوسط یک متر مسکن در تهران به رقم 4 /1 رسیده است. این رقم در 30 سال اخیر از رقمی زیر یک شروع شده و بهتدریج بالاتر آمده است. به هر حال در مورد بخش ساختمان در ایران، نباید سفتهبازی در این بخش را به معنای رشد این بخش تلقی کرد. در واقع، افزایش قیمتها و نبود تقاضای مصرفی، سرمایهگذاری را در این بخش پرریسکتر از گذشته کرده است.

بخش مسکن و مازاد آن عدمتعادل در ایران به وجود آورده است. سهم بخش مسکن از کل سرمایهگذاری در اقتصاد ایران در مقایسه با کشورهای توسعهیافته خیلی بالاتر است. بهرهوری سرمایه در بخش مسکن پایین است و ارزش افزوده آنکه اجاره باشد، بسیار پایین است. حتی اگر خانههای خالی را در نظر نگیریم، بخشی از پایین بودن بهرهوری سرمایه در بخش ساختمان در اقتصاد ایران به دلیل قیمتهای بالای زمین است. به همین خاطر نسبت سرمایه به تولید در ایران بالاست. در حوزه اجاره هم نسبتها به هم خورده است. یعنی وقتی قیمت زمین را به اجاره یک سال تقسیم میکردید، رقمی حدود 19 در ایران به دست میآمد. یعنی 19 سال در ایران طول میکشید تا از محل اجاره، اصل پول سرمایهگذار را پس بگیرند. امروز این رقم به 28 رسیده و به این بدین معناست که 28 سال برگشت پول طول خواهد کشید. معلوم است کسی که این واحد را برای سفتهبازی میخرد، آن را خریداری نمیکند که 28 سال نگه دارد. سفتهباز به امید این معجزه حرکت میکند که قیمتها باز هم بالاتر میروند و از اینرو این واحد را خریداری میکند.

بیم آن میرود که اگر روزی مردم از معجزه افزایش قیمت دل بکنند، و افزایش قیمت زمین و مسکن متوقف شود، نقدینگی به سمت ارز هدایت شود و تمام تلاشهای بانک مرکزی در 15 ماه اخیر را تحت تاثیر قرار دهد. البته، برای اصلاح این وضعیت، سیاستهای پولی باید اصلاح شود و تورم بالا که به بازار رهن کوچکی انجامیده است و تامین مالی خریدار را مشکل کرده است، وضعیت بهتری پیدا کند. توسعه مالی و بازار سرمایه متنوعتر به حل این وضعیت کمک میکند. در غیر این صورت، تا مدتها زمین شهری منابعی را جذب خواهد کرد که علیالاصول باید سهم بخشهای مولد اقتصاد باشد و به علاوه به قیمتهای بالای مسکنی خواهد انجامید که تامین سرپناه را برای بخش عمدهای از مردم ناممکن میکند.

در شرایط فعلی که از طرفی ریسکها شدت گرفته و اعتراضات مردمی هم به آن اضافه شده و دولت هم با تنگنای شدید درآمدی مواجه است و ارتباط مالیمان با جهان به شدت محدود شده است و اقتصاد ایران و بازارها هم تحت تاثیر شیوع ویروس کرونا قرار دارند، چشمانداز هر یک از بازارهای مالی (ارز، طلا، سکه، مسکن و بورس) را چگونه ارزیابی میکنید؟

عبدهتبریزی: نرخ رشد در سال 1399 علیالاصول به صفر نزدیک خواهد شد. بهرغم اینکه متغیرها همه به کف رسیدهاند و بعد از کاهش شدید درآمد نفت که تولید ملی را در سطح پایینی قرار داده، با این همه وضعیتی بهتر از نرخ رشد نزدیک به صفر پیشبینی نمیشود. در مورد تورم، عدم قطعیتها بیشتر است؛ این متغیر به تصمیم سیاستگذار مرتبط است که با بودجه چه میکند. اگر کسری بودجه سر از بانک مرکزی درآورد، طبعاً اقدامی مخرب است. حتی در سال 1398، رشد پایه پولی هم بسیار بالا بوده و بیم آن میرود که در سال 99 این وضعیت تکرار شود. نسبت سپردههای دیداری به سپردههای بلندمدت افزایش مییابد؛ این تغییر ضمن کاهش هزینه بانکها که عاملی مثبت است، خود بر نقدینگی میافزاید. بنابراین، پیشبینی تورم به این بستگی دارد که دولت کسری بودجه خود را از کجا تامین میکند: آیا از صندوق توسعه به دنبال حل مشکل کسری خود است؟ آیا پایه پولی افزایش مییابد؟ یا اینکه سهام و اوراق با درآمد ثابت میفروشد؟ به هر حال، با توجه به جمیع جهات و به ویژه با توجه به کاهشی بودن نرخ تورم در ماههای اخیر، نرخ تورم برای سال 1399، 25 درصد پیشبینی میشود. البته این نرخ متوسط است و نرخ تورم خدمات میتواند پایینتر و نرخ تورم کالاها بالاتر باشد.

با توجه به پیشبینیهای بالا از متغیرهای اقتصاد ایران و در عین حال ادامه تولید نقدینگی بهویژه توسط بانکها، این نقدینگی روی داراییهای موجود خواهد نشست. قیمتها در بازار مسکن و بازار سهام در دو تا سه سال گذشته به میزان باورنکردنی افزایش یافته است و حباب قیمتی کاملاً مشهود است. افرایش قیمت سهام حتی از افزایش نقدینگی هم فراتر رفته است. در فاصله 1392 تا 1398 میزان نقدینگی در ایران 2 /4 برابر شده، در حالی که شاخص بورس بیش از پنج برابر شده است. در مورد مسکن این دو افزایش پا به پای هم پیش رفتهاند. پس اگر بانک مرکزی و دولت نتوانند تدبیر کنند و این نقدینگی را به سمت داراییهای مولد هدایت نکنند، به احتمال زیاد در سال 1399، به رغم امنیتی شدن معاملات ارز، نقدینگی جدید روی قیمت ارز مینشیند و قیمت آن را بالا خواهد برد.

اسلامیبیدگلی: اینجا باید اشاره کنم که چرا در اقتصاد ایران پیشبینی بهخصوص پیشبینی روندهای کوتاهمدت دشوار است. در اقتصادی که دولت و حاکمیت نقش پررنگی نهتنها در سیاستگذاری بلکه در خود کسبوکار دارد، و نوسانات سیاستی بسیار زیاد است و ریسکهای اقتصادی بیشتر ناشی از ریسکهای سیاسی است، دولت ممکن است با تغییر در یک متغیر روندهای کوتاهمدت را تغییر دهد. هرچند همانطور که من و آقای دکتر عبده اشاره کردیم و تجربه هم نشان داده است، دولتها در بلندمدت در مقابل اصول اقتصادی سر خم میکنند و البته بازنده اصلی شهروندان این سرزمین هستند. من هم فکر نمیکنم ایران در سال آینده رشد اقتصادی مثبتی داشته باشد، مگر اینکه گشایشهایی برای ورود مجدد به بازار نفت ایجاد شود که در آن صورت به علت جایگزینی فروشهای قبلی بخشی از نرخهای منفی رشد اقتصادی طی دو سال آینده جبران خواهد شد. فکر میکنم ادامه فشارهای اقتصادی و تحریمها نشانههای جدیدی در اقتصاد ایران به بار بیاورند و از جمله تغییر اجباری در تکنولوژی تولید در برخی صنایع مثل پتروشیمیهاست که اثرات ناگوار جدی در آینده هم خواهد داشت. همچنین باید بدانیم که با خروج ایران از برخی بازارها و پیدا شدن جایگزین برای آنها، بازگشت به آن بازارها چندان ساده و کمهزینه نخواهد بود. دولت و بانک مرکزی با چالش جدی در حوزه سیاستگذاری مواجهاند و آن کاهش نرخ تورم و نرخ رشد نقدینگی است. اگر این اتفاق نیفتد جریان عظیم نقدینگی میتواند همه بازارها را به هم بریزد. شاید هنوز فرصت باشد که نقدینگی جذبشده در بازار سرمایه را به سمت اقتصاد واقعی سوق دهیم. برای چنین کاری باید سهام بیشتری در بازار عرضه کنیم، شرکتهای جدیدی وارد بازار کنیم و شرکتهای موجود را بزرگتر کنیم. همچنین باید با راهاندازی ابزارهای پولی توان کنترل نقدینگی را داشته باشیم و خوب میدانیم که بدون سیاستگذاری روی نرخ بهره این کار ممکن است عواقب ناگواری در بلندمدت داشته باشد. من نگران همه بازارها هستم.

تجارت فردا