شاید اجرای سیاست هایی کارا همچون Bail out در زمره نکاتی باشد که موجب می شود یک بحران مالی در یک کشورمدیریت شده و خیلی سریع پایان یابد؛ آنچنان که در آن دوره اوباما به همراه لارنس سامرز وزیر سابق خزانه داری آمریکا و وارن بافت مدیرعامل شرکت برکشایرهاتاوی و یکی از موفق ترین سرمایه گذاران قرن بیستم در یک برنامه تلویزیونی، از برنامه دولت برای تبدیل رکود به رونق خبر داد تا نشان دهد خود ادعایی در زمینه مدیریت این بحران مالی ندارد

"پنج شنبه سیاه وال استریت"؛ روزی که بورس نیویورک با قیمت هایی متعادل معاملات خود را آغاز کرد تا روند صعودی بی وقفه شاخص وال استریت که 18 ماه ادامه داشت و حدود 340 درصد رشد را تجربه کرده بود، در ساعت 11 صبح روز 24 اکتبر سال 1929 میلادی تغییر مسیر دهد و موج فروش سهام در آن آغاز شود.

به گزارش بورس نیوز، تنها در یک مرحله از بازار دو میلیون و 600 هزار سهم به ارزش چهار میلیارد دلار در آن دوره مبادله شد و حمایت بانک ها نیز فقط به دو درصد سقوط ارزش سهام محدود گردید.

در ادامه این روند ارزش سهام تا 30 درصد نیز کاهش یافت و روز 29 اکتبر بود که به سه شنبه سیاه معروف شد تا سقوط بازار بورس نیویورک تأیید شده و جهان غرب با بزرگترین بحران اقتصادی خود مواجه گردد. اتفاقی که به بورس شیکاگو و بوفالو نیز کشیده شد تا آنها را به تعطیلی کشانده و موج خودکشی ها را در سطح جامعه به راه بیاندازد.

البته بحران مالی سال 1907 میلادی که به عنوان بحران بانکداران معروف است، بحران اقتصادی سال 1929 آمریکا و بحران دهه 1970 میلادی نیز همانند بحران اقتصادی سال 2008 همگی در زمره این رویدادهای مهم در سطح جهان بودند که به نقاط وسیعی از کشورها و سرایت کرده و اقتصادهای آنها را درگیر ساختند.

این بحران ها و پیامدهای منفی ناشی از آن در حالی رقم خورد که از این دست اتفاقات و بحران ها بارها و بارها در جهان و کشورهای مختلف رخ داده؛ اما آنچه که شاید حائز اهمیت باشد، علت بروز آنها و نحوه مدیریت بحران و استراتژی ها و سیاست هایی است که برای رفع آن از سوی دولت ها و مسئولین امر به اجرا در می آید.

فدرال رزرو از دل بحران 1907 متولد شد

در بررسی علل وقوع و اقداماتی که برای مدیریت این بحران ها انجام شد، می توان به بحران سال 1907 میلادی اشاره کرد. وقتی بحران بانکی مذکور بروز کرد بانک مرکزی ایالات متحده آمریکا یا همان فدرال رزرو وجود نداشت و بعد از آن بود که این نهاد پولی و مالی در سال 1913 و با هدف نظارت بر عملیات بانکی در این کشور تأسیس شد تا این سیستم را سازماندهی و کنترل کرده و سیاست های پولی را همزمان با پیگیری رسیدن به اشتغال کامل، تثبیت قیمت ها و رشد اقتصادی در آمریکا تدوین کند.

در سال 1929 هم بحران اقتصادی که در نتیجه رکود بر بازارهای مالی آمریکا ایجاد شد، سقوط بازارها و بورس های مختلف را در پی داشت.

تزریق پول دولت آمریکا به بازار سرمایه

در آخرین مرحله نیز در سال 2008 میلادی بود که بحران در بازارهای مالی که به بحران اوراق بهادار متکی بر وام های رهنی یا MBS معروف است، شروع شد و دامن همه بازارها را گرفت. در این بحران، دولت آمریکا با کاهش نرخ بهره بین بانکی به 0.25 درصد جهت ایجاد حرکت مجدد در اقتصاد خود، تزریق پول هنگفت به پروژه ها و نیز خرید سهام یا Bail out در راستای حمایت از بازار سرمایه و بورس و به طور کلی اقتصاد کشور اقدام کرد تا با خرید سهام شرکت ها از یک سو به آنها و روند تولیدشان کمک مالی لازم را انجام داده و از سوی دیگر بازار سرمایه کشور را مورد حمایت قرار دهد. اما نکته مهم آنجا بود که این خرید سهام با در اختیار گرفتن مدیریت شرکت ها توسط دولت، همراه نبود و تنها به خرید سهام محدود می شد. این استراتژی، عملی نقطه مقابل فرآیند خصوصی سازی شرکت ها در راستای اجرای اصل 44 قانون اساسی در ایران است که با وجود واگذاری سهام به بخش خصوصی مدیریت آن همچنان دولتی باقی می ماند.

مشاوران کارکشته برنامه سازان دولت اوباما

شاید اجرای سیاست هایی کارا همچون Bail out در زمره نکاتی باشد که موجب می شود یک بحران مالی در یک کشورمدیریت شده و خیلی سریع پایان یابد؛ آنچنان که در آن دوره اوباما به همراه لارنس سامرز وزیر سابق خزانه داری آمریکا و وارن بافت مدیرعامل شرکت برکشایرهاتاوی و یکی از موفق ترین سرمایه گذاران قرن بیستم در یک برنامه تلویزیونی، از برنامه دولت برای تبدیل رکود به رونق خبر داد تا نشان دهد خود ادعایی در زمینه مدیریت این بحران مالی ندارد، اما از مشاوره هایی خبره و پشتوانه کارشناسانی باسابقه استفاده می کند. بطوریکه در نتیجه اتخاذ چنین سیاست های کاربردی و موثری است که این کشور می تواند از بحرانی عظیم به سلامت خارج شود.

دولتی ها توصیه به خرید و فروش نمی کنند

افزون بر این، در هیچ کجای دنیا دولت، رییس جمهور و وزیر اقتصاد آن به مردم پیشنهاد خرید سهام نمی کند و برخلاف این پیشنهاد، خود با اجرای فرآیند خصوصی سازی فروشنده سهام باشد. اقدامی که در سال 92 در ایران انجام شد و در حالی که دولتمردان، مردم را به سرمایه گذاری در بازار سرمایه ترغیب می کردند، سازمان خصوصی سازی برای اجرای برنامه های دولت و تحقق درآمدهای برآوردی مربوط به این بخش، عرضه های پرحجمی را در بورس به اجرا گذاشت. عرضه هایی که می توان گفت یکی از دلایلی بود که ماشه شروع روند سایر عرضه ها را در بازار چکاند تا با ادامه این روند نزولی در بازار طی 18 ماه گذشته بتوان نگران خطر بحرانی بود که می تواند تبعاتی فراوان را به همراه آورد.

نکته مهم تر اینکه در هیچ جای دنیا مدت زمان بحران های مالی و اقتصادی که سقوط بورس ها را نیز به همراه دارد، بیشتر از دو سال طول نمی کشد و به دلیل ارتباط با دیگر کشورها این بحران به سرعت به آن سوی مرزها منتقل شده و اثرات منفی آن رقیق می شود. چراکه اقتصادهای دنیا همانند دریایی به اقیانوس پولی و مالی جهانی متصل هستند؛ حال آنکه اقتصاد ایران همانند دریاچه ای است که ارتباطی با دریا و اقیانوس ها ندارد و اگر بحرانی در آن شکل گیرد، ساکن مانده و تبدیل به مرداب می شود. بحرانی که به نظر می رسد ماه هاست بر فضای اقتصادی کشور حاکم شده و بازار سرمایه و بورس را نیز همسو با خود درگیر کرده است.

آنچنان که افت 28 هزار واحدی شاخص کل را طی 18 ماه اخیر نظاره گر بوده ایم و قیمت سهام نیز در این بازه زمانی حتی تا 70 درصد افت داشته است. بحرانی که افزون بر بازار سرمایه و بورس، واحدهای تولیدی و اقتصادی را نیز در بر گرفته و مشکلات عدیده ای را برای آنها ایجاد کرده است. با این وجود به نظر می رسد مسئولین امر چندان اعتقادی به بروز بحران ندارند و فکر می کنند همه این افت قیمت ها نوسانی بیش نیست و قیمت ها در بازار همچنان در حال اصلاح هستند.

نیاز به تغییر رویکرد دولتمردان داریم

اما آنچه مسلم به نظر می رسد اینکه دولت و به ویژه تیم اقتصادی آن قطعاً با این رویکرد نمی توانند بحرانی را که نزدیک به 18 ماه است در بورس حاکم شده و رکودی که به اعتقاد کارشناسان 3.5 سال است بر فضای اقتصادی کشور اعمال اثر کرده است، مرتفع سازند.

بدین ترتیب طبق شواهد و قراین موجود دولت در حالی قصد حمایت از بازار سرمایه و بورس را نداشته و نقش این بخش از اقتصاد کشور را در محاسبات خود نادیده می گیرد که به صراحت می توان گفت سیاست اشتباهی را در پیش گرفته و احتمال دارد نتایج و پیامدهای نامطلوب آن بزودی سرتاسر کشور را در حوزه های مختلف به ویژه اقتصادی و اجتماعی در بر بگیرد.

در مقابل، دولت در حالی هیچ اهمیتی برای وضعیت بازار سرمایه و چالش های آن قائل نشده و برخلاف آن در بیشتر امور خود به سیستم بانکی بها می دهد که هم اکنون تعداد زیادی موسسه مالی غیر مجاز در کشور وجود دارد که طبق گفته مسئولین بانک مرکزی بزودی منحل خواهند شد. اقدامی که ماه ها قبل از سوی کارشناسان حوزه اقتصادی به دولت پیشنهاد شده بود تا مقابل فعالیت های غیرمجاز این موسسات بایستد، اما دولت با تأخیر حدود یکساله، امروز این تصمیم را گرفته است. ضمن اینکه بانک های مجاز هم منابع خود را به جای تخصیص به بخش تولید جهت کمک به ادامه حیات آنها، در بخش های غیر مولد همچون ملک سرمایه گذاری کرده و افزون بر آن فسادهای مالی زیادی را نیز به خود دیده اند.

این در حالی است که بازار سرمایه که گویا دولت آن را به عنوان فرزند ناخلف خود محسوب می کند، در مقابل بازار پولی و بانکی شفاف تر است و علاوه بر آن، دولت می تواند با حمایت از این بازار برای خروج اقتصاد کشور از رکود استفاده کند. چراکه بازار سرمایه و بورس به عنوان ویترین اقتصاد کشور به شمار می آید که اگر نمایی جذاب و زیبا نداشته باشد، نمی تواند در سوق سرمایه های داخلی و خارجی به سمت اقتصاد مولد موفق عمل کند. گرچه این واقعیت وجود دارد که خروج از رکود بدون وجود بازار سرمایه ای پویا و پر رونق محال است.

چگونه سرمایه گذار خارجی جذب کنیم؟

برای درک بهتر این موضوع بایستی توجه داشت که نه تنها سرمایه گذاران داخلی از حضور و فعالیت در بازاری که هیچ جایگاهی در محاسبات و نقشه های راه دولت ندارد، بلکه سرمایه گذاران خارجی نیز که فراری شدن سرمایه گذاران داخلی را به چشم خود می بینند، مسلماً در چنین وضعیتی تمایلی برای سرمایه گذاری ندارند، از این رو نباید انتظاری برای جذب سرمایه های خارجی داشت. چراکه سرمایه گذار خارجی برای سرمایه گذاری در کشور به وضعیت بورس و بازار سرمایه آن می نگرد و در نگاه اول به میزان موجودی معادن و دیگر ذخایر و پتانسیل های آن توجهی نمی کند.

اما اگر این روزها سرمایه گذاران خارجی بازار سرمایه و بورس ایران را مورد بررسی قرار دهند، به طور قطع برای سرمایه گذاری در کشور مردد خواهند شد. آنچنان که سرمایه گذاران ایرانی نیز برای فعالیت اقتصادی در دیگر کشورها نیم نگاهی هم به وضعیت شاخص های بورس آنها دارند و اگر شرایط بازار سهام کشور مورد نظرشان نامطلوب بود، تصمیم گیری خود را به تأخیر انداخته و بررسی های خود را بیشتر می کنند.

بحران در بورس تهران قطعی است بپذیرید

به هر ترتیب به نظر می رسد در حال حاضر بورس کشور دچار بحرانی شده که شاخص قیمت آن در بالاترین سطوح خود طی دی ماه 92 تاکنون بیش از 50 درصد افت کرده، درحالیکه طی بحران های اخیر در بورس های دنیا ریزش شاخص های آنها کمتر از 50 درصد بوده است. ضمن اینکه در بحران هایی که بورس کشورهای مختلف را در سراسر جهان درگیر خود ساخته، با تمهیدات دولت ها آثار و پیامدهای منفی احتمالی به حداقل کاهش یافته که در نتیجه آن بورس های آنها به سرعت توانستند به روند عادی خود بازگشته و نه تنها افت بعد از بروز بحران را جبران کنند، بلکه در اکثر موارد قیمت ها و شاخص های سهام حتی از سقف های قبلی خود نیز عبور کردند.

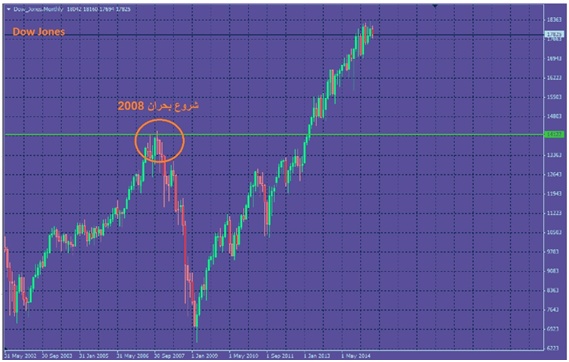

به عنوان مثال همانطور که در نمودارهای ذیل می توان دید در بحران سال 2008 میلادی، بورس های آمریکا همچون داوجونز و اس اند پی نیویورک توانستند در نتیجه اتخاذ سیاست هایی، مدتی بعد سقف های قبلی خود را شکسته و به سطوح بالاتری دست یابند.

گرچه در برخی موارد نیز پس از شروع بحران سال 2008 میلادی، شاخص بورسی همانند دکس آلمان پنج سال بعد از قله های قبل از این بحران عبور کرد که این موضوع به وضوح در نمودار ذیل قابل مشاهده است.

با این وجود در بورس های اروپایی شاخصی همچون فوتسی لندن گرچه هنوز موفق نشده همانند شاخص سهام بورس های آمریکایی سقف قبلی خود را به سمت بالا شکسته و رشد بیشتری را نسبت به پیش از بروز بحران تجربه کند، اما به هر ترتیب توانسته کاهش ناشی از بروز بحران مالی سال 2008 میلادی را جبران کند.

شاید این نمودارها گواهی باشد بر لزوم اتخاذ سیاست های حمایتی و استراتژی هایی که بتواند مدت زمان این بحران را به حداقل ممکن رسانده و بازار سرمایه را هر چه سریع تر از آن خارج کند.

در این میان اما عدم پذیرش وجود بحران در بورس کشور از سوی مسئولین امر مشکلی اساسی است که علاوه بر آن بیشترین پیش بینی ها و اظهار نظرات را توسط مدیران ارشد اقتصادی دولت پیرامون سقف یا کف قیمتی سهام، ترغیب به خرید یا فروش و یا اعلام برنامه حمایت بانک ها از بورس و سپس تکذیب آن شاهد هستیم. اقدامی که در شأن یک مقام مسئول دولتی و نظارتی نیست.

دولتهای مختلف در آمریکا هم از بورس حمایت می کند

لزوم اجرای سیاست های حمایتی در حالی برای بهبود وضعیت بازار سرمایه و بورس احساس می شود که علی طیب نیا، وزیر اقتصاد دولت فعلی در پاسخ به اعتراض سهامداران و سرمایه گذاران پیرامون چرایی عدم اجرایی شدن برنامه های حمایتی دولت و در رأس آن بانک ها از بازار سرمایه و بورس، عنوان می کند که "در هیچ کجای دنیا دولت ها در بورس دخالت نمی کنند"؛ حال آنکه در آمریکا به عنوان مهد سرمایه گذاری و کشوری که ماهیت وجودی بازار سرمایه و بورس را به دنیا آموزش داده، در سال 2008 با اتخاذ سیاست هایی جهت حمایت از بورس و به طور کلی بخش های تولیدی و اقتصادی این کشور اقدام شد تا دولت وقت آن با کاهش نرخ بهره بین بانکی تا 0.25 درصد، تزریق نقدینگی به پروژه ها و نیز خرید سهام و به اصلاح Bail out کردن، بورس را نجات داده و اقتصاد خود را دوباره به ریل حرکت بازگرداند.

شاید بهتر باشد بگوییم نیازی به حمایت وزیر اقتصاد و یا سایر نهادهای متولی از بورس نیست؛ بلکه آنچه مهم است اینکه لازم به نظر می رسد تا دولت تصمیمات خود را در حوزه های اقتصادی اصلاح کند.

سیاست یارانه نقدی غلط است

سیاست های غلطی همچون پرداخت ماهانه سه میلیارد تومان یارانه نقدی به مردم در مقابل عدم اجرای سایر بندهای قانون هدفمندی یارانه ها پیرامون حمایت از تولید و یا پرداخت نرخ سود بالای 20 درصد در مقابل تورم 15 درصدی را چگونه می توان پذیرفت؟

بدین ترتیب در حال حاضر نیز نیازی به کمک و حمایت دولت نیست، بلکه مهم اصلاح سیاست های پولی و مالی اشتباهی است که نتیجه اجرای آنها را امروز در بورس می بینیم، حال آنکه دود این سیاست های غلط فقط به چشم فعالان بازار سرمایه نمی رود، بلکه اولین تبعات نجات این کشتی از غرق شدن، کاهش هزینه ها در واحدهای تولیدی و اقتصادی است که نتیجه آن تعدیل نیرو در شرکت ها و کارخانجات در معرض ورشکستگی می باشد.

در نهایت نیز تکانه های این زلزله اقتصادی دیگر بخش ها را نیز تحت تأثیر قرار خواهد دادکه پیرو آن تبعات و پیامدهای اجتماعی از جمله افزایش میزان بیکاری، فساد، دزدی، رشد میزان ارتکاب جرایم و... را در سطح جامعه در پی خواهد داشت.

حال آنکه دولت می تواند با بازنگری در قوانین موجود، این سیاست های غلط را کنار گذاشته و با اصلاح بهای خوراک پتروشیمی ها، کاهش نرخ بهره مالکانه معادن، کاهش نرخ مالیات دریافتی از واحدهای تولیدی و نیز قطع یارانه های ماهانه و در مقابل اختصاص منابع آن به حمایت از تولید و تزریق نقدینگی به اقتصاد کشور حمایت خود را از بازار سرمایه و بورس عملیاتی کند. چراکه در حال حاضر بازار سرمایه چوب سیاست های اقتصادی غلط دولت و تیم اقتصادی آن را می خورد.

شاید تنها دلیلی که بتوان جهت عدم اعمال این سیاست های حمایتی بیان کرد، عدم اعتقاد دولت به بازار سرمایه و بورس و عدم آشنایی کافی تیم اقتصادی فعلی با فضای بورس و اشراف کافی به مشکلات فعالان آن است. گرچه حتی اگر چالش های بورس را کنار بگذاریم، مشاهده می شود که در حال حاضر چرخ اقتصاد کل کشور به درستی نمی چرخد و تمام ابعاد تولیدی، صنعتی و اقتصادی کشور با مشکل مواجه شده است.

بر همین اساس شاید بد نباشد مدیران ارشد تیم اقتصادی دولت و نیز سایر اقتصاددانان و متولیان امر نیم نگاهی به بحران های سنوات گذشته بورس کشورهای پیشرفته بیاندازند تا دریابند اقدامات دولت های آنها برای برقراری تعادل هر چه سریع تر در معاملات آنها و رفع بحران های شکل گرفته، چه بوده است تا شاید با استفاده از تجربیات آنها و تا حد امکان الگوبرداری از آنها، وضعیت اقتصاد و بازار سرمایه و بورس ما نیز هر چه سریع تر بهبود یابد.

منبع: بورس نیوز