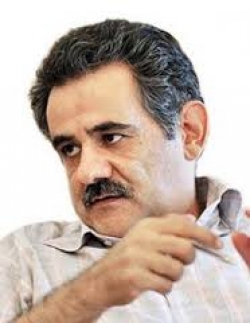

بررسی مساله انتشار صورتهای مالی بانکهای دولتی در گفتوگو با داود سوری

انتشار صورتهای مالی بانک ملی، به عنوان بزرگترین بانک دولتی کشور، اقدام قابل اعتنایی بود که از سوی وزارت امور اقتصادی و دارایی صورت گرفت. بعد از این انتشار بود که گروههایی در نقد عملکرد بانک ملی و گروههایی هم در دفاع از آن سخن گفتند و حتی عدهای این فرصت را به محملی برای کوبیدن بانکداری خصوصی بدل کردند. داود سوری، اقتصاددان، با استقبال از این اقدام تاکید میکند که بانکداری باید شفاف شود و راه این شفافیت خصوصی شدن و ورود به بازار سرمایه است. او معتقد است تمام زیاندهی بانکها را نباید بر دوش مدیران گذاشت چرا که به دلیل دستورها و تکالیف دولت و بانک مرکزی، در فضای اقتصادی کشور، بانکداری اساساً فعالیت سودآوری نیست.

♦♦♦

بهطور کلی اقدام وزارت اقتصاد در انتشار صورتهای مالی بانکهای دولتی را که گام اول آن با انتشار صورتهای مالی بانک ملی صورت گرفت، چگونه ارزیابی میکنید؟ آیا این اقدام را درست و قابل دفاع میدانید که باید تداوم داشته باشد؟

بهطور کلی شفافسازی در هر سطحی که صورت بگیرد، مثبت و البته ضروری است و امیدوارم این کار در مورد همه شرکتها و بانکهای دولتی انجام شود و لازم است ادامه پیدا کند. البته واقعاً شک دارم که این روند ادامه داشته باشد. انتشار صورتهای مالی بانک ملی، جرقهای در شروع به کار وزیر جدید بود اما احتمال میدهم که تشدید فشارها مانع شده و این کار ادامه پیدا نخواهد کرد. با این حال هرگونه شفافیتی در اقتصاد را به سود کشور میدانم. در همین مورد اخیر هم بعد از انتشار صورتهای مالی، سوالها و پرسشهای زیادی شکل گرفت، ادعاهای زیادی مطرح شد، در نهایت برخی مدیران ملزم به پاسخگویی شدند که چرا وضعیت صورتهای مالی اینطور است و بحثهایی مطرح شد که پیش از این مجالی برای آن نبود. همین فرآیند میتواند به شفافیت بیشتر کمک کند و حتی فشاری روی بنگاههای دولتی ایجاد کند که در آینده دقت بیشتری در امور مالی خود داشته باشند و عملکرد بهتری از خود برجای بگذارند.

اثر انتشار شفاف صورتهای مالی در عملکرد این بنگاههای غیرشفاف دولتی چیست؟

اینکه تاکنون صورتهای مالی این قبیل بنگاهها انتشار نمییافت، برای آنها یک مزیت قابل اعتنا در رقابت با دیگر بنگاهها ایجاد کرده بود. برای نمونه بانک ملی در کنار بانکهای دیگر در نظام بانکی در یک فضای کسبوکار با همدیگر رقابت میکنند. در این فضا بانک ملی و دیگر بانکهای دولتی از مزایایی برخوردارند که دیگر رقبا بهرهای از آن ندارند؛ از جمله همین که صورتهای مالیشان را تاکنون منتشر نمیکردند. در نظر بگیرید که بانکهای خصوصی و بانکهای دیگری که در بازار سرمایه هستند، در بازههای مشخص هر شش ماه یا هر یک سال یکبار تمامی اطلاعاتشان را روی سایت کدال سازمان بورس قرار میدهند و موظف هستند هر اتفاقی در آن بانکها رخ میدهد بلافاصله به بازار سرمایه اطلاع بدهند و همه مسائل آنها باید شفاف باشد. یعنی برخی از بانکها باید اینگونه فعالیت کنند در حالی که بانکهای دیگری مثل بانک ملی و دیگر بانکهای دولتی کاملاً چراغ خاموش و در پشت پرده فعالیت میکنند. در واقع فضای کسبوکار بانکها یک فضای رقابتی و شفاف نیست و به سود بانکهای دولتی تبدیل به یک فضای تاریک و کدر و مبهم شده است. حالا این اقدام اخیر وزارت اقتصاد گامی در جهت شفافسازی است که مشخص شود بانکهای دولتی چگونه فعالیت میکنند و چه عملکردی دارند. از این نظر فکر نمیکنم مشکلی برای نظام بانکی و فضای بانکداری ایجاد شود و از قضا هرچه فضا شفافتر شود، مردم میتوانند بهتر تصمیم بگیرند. در درون بانک هم مدیران و کارکنان تا حدود زیادی از این وضعیت اطلاع داشتهاند. به هر حال آنها بیخبر نیستند و خودشان این بانک را اداره میکنند و میدانند وضعیت بانک به چه صورت است؛ بنابراین در درون بانک هم تغییری اتفاق نمیافتد مگر اینکه اندک فشاری بر مدیران بانک وارد شود و سعی کنند صورتهای مالی بهتر و عملکرد بهتری از خودشان نشان دهند. به نظر من از این زاویه هم این اقدام میتواند مثبت باشد که فشار روی مدیران بانک و مدیران دولتی باشد که عملکرد بهتری از خودشان نشان دهند به خاطر اینکه دیگر نمیتوانند عملکرد خودشان را بپوشانند و مجبور میشوند آن را در معرض دید و قضاوت عموم قرار دهند. بنابراین من کلیات این حرکت را مثبت میبینم و هیچ جنبه منفی در آن پیدا نمیکنم.

برخی صاحبنظران و خود مدیرعامل بانک ملی مطرح کردند که بانک دولتی هرگز ورشکسته نمیشود. آیا منظور از اینکه بانک دولتی ورشکسته نمیشود تلویحاً این نیست که این بنگاه فارغ از عملکرد و بهرهوریاش، متصل به بودجه عمومی است و به همین دلیل مدیرانش معتقدند که ورشکسته نمیشود؟

متاسفانه تفکر غالب و حاکم در ذهنیت مدیران دولتی همین است و اتفاقاً همین تفکر است که باعث شده امروز اقتصاد ایران با کسری بودجه قریب به 40درصدی و تورم نزدیک به 50درصدی مواجه باشد. این تفکر مختص مساله اخیر بانک ملی یا مدیران این بانک نیست. حتی قبلاً در سازمان برنامه هم چنین تجربهای داشتیم که رئیس سازمان برنامه عنوان میکرد کسری بودجه اصلاً معنی ندارد. ورشکستگی هم از لحاظ قانونی و هم از لحاظ حسابداری یک تعریف مشخص دارد. در قانون تجارت هیچگاه گفته نشده که ورشکستگی فقط مربوط به بنگاههای خصوصی است و بنگاههای دولتی ورشکست نمیشوند. بنابراین هیچ تمایزی در قانون بین بنگاه خصوصی و دولتی وجود ندارد و قانون کاملاً مشخص میکند که چه بنگاههایی ورشکسته هستند و چه بنگاههایی ورشکسته نیستند. دوم، وقتی گفته میشود یک بنگاه ورشکسته است، به صورت خیلی خام و ساده به این معناست که مجموع بدهیهای آن بنگاه بیشتر از داراییهایش است؛ این مساله به مالک بنگاه برنمیگردد و ارتباطی به او و وضعیت مالیاش ندارد. بنگاه و مالک بنگاه دو شخصیت متفاوت هستند. بنگاه یک شخصیت و مالک آن شخصیت دیگری دارد. بنگاه میتواند ورشکسته شود در حالی که مالک ورشکسته نیست. بنابراین این بحث که چون دولت هیچ وقت ورشکسته نمیشود پس ما هم به عنوان یک بنگاه دولتی با عملکرد زیانده ورشکسته نمیشویم، صرفاً توجیهی برای عملکرد ضعیف مدیران است و متاسفانه این تفکر ریشه تمامی مشکلاتی است که در نظام اقتصادیمان میبینیم.

وضعیت انتشار صورتهای مالی در بانکهای خصوصی چطور است؟ آیا بانکهای خصوصی صورتهای مالیشان را بهروز و دقیق کاملاً منتشر میکنند؟

بانکهای خصوصی که در بازار سرمایه حضور دارند برابر قوانین این بازار و سازمان بورس موظف هستند تمامی اتفاقاتی را که از لحاظ مالی در بانک میافتد، بلافاصله گزارش کنند. بنابراین اگر به سایت کدال سازمان بورس مراجعه کنید، میتوانید آخرین صورتهای مالی این بانکها را آنجا ببینید. عدم شفافیت موجود در نظام بانکی و بهطور کلی نظام اقتصادی کشور بیشتر در مورد شرکتهای دولتی صدق میکند تا شرکتهای خصوصی. شرکتهای خصوصی چه بانکها و چه دیگر شرکتهایی که تحت چارچوب قانون بازار سرمایه قرار میگیرند، به اجبار باید وضعیت مالی خود را مشخص کنند و معمولاً صورتهای مالی شستهرفتهتر و شفافتری دارند که از طرق مختلف افشا و اعلام میشود.

آیا بانک مرکزی سیاست مشخصی در برابر زیانده بودن بانکها دارد یا اینکه بروز این حجم از زیان در نظام بانکی یک مساله معمول و فاقد حساسیتبرانگیزی است؟

من فکر میکنم به این موضوع باید بسیار کلانتر از بنگاهها نگاه کنیم. وقتی میبینید تقریباً تمامی بانکهای کشور زیانده هستند و این مساله مختص یک یا دو بانک نیست و بانک خصوصی و بانک دولتی یا بانک کوچک و بانک بزرگ هم نمیشناسد و همگی درگیر زیان هستند باید به این نتیجه احتمالی برسید که نه بنگاهها بلکه اساساً این کسبوکار زیانده است.

در فضای بانکداری کشور ما به دلیل کنترلهای زیادی که روی نرخ بهره اعمال میشود، محدودیتهای زیادی که روی بانکها وجود دارد و تناقضهای عدیدهای که در سیاستهای دولت در حوزه اقتصادی و بانکی دیده میشود، کسبوکار بانکداری به یک کسبوکار زیانده تبدیل شده است. زیاندهی این کسبوکار خودش را به این صورت نشان میدهد که بانکها نمیتوانند سرمایه جذب کنند و در نتیجه سرمایه اغلب بانکهای کشور پایین است و آنها را با مشکل کفایت سرمایه مواجه کرده است. اما دلیل این مساله کلیتر است. در کشوری که نرخ تورم بالای 40 درصد است، نرخ بهره به صورت دستوری برای نظام بانکی 18 درصد تعیین میشود. بانک به سپردهگذار 15 درصد سود میدهد و از تسهیلاتگیرنده 18 درصد سود میگیرد. فاصله 15 درصد و 18 درصد تا 40 درصد نرخ تورم را در نظر بگیرید که چه اندازه زیاد است. این شکاف بزرگ مشکلات زیادی برای بانکها هم در حوزه سپردهپذیری و هم در حوزه تسهیلاتدهی که فعالیت اصلی بانک است، ایجاد میکند. در چنین فضای کنترلشدهای چگونه میتوان کسبوکار بانکی را سودآور کرد؟ فاصله سه درصد بین سود سپرده تا سود تسهیلات (15 درصد تا 18 درصد) برای مخارج و هزینههای بانکها و فعالیتهایشان در نظر گرفته شده است، با تورم نزدیک به 40درصدی که در هر سال در اقتصاد ما وجود دارد، چگونه میتوان این هزینهها را پوشش داد؟ آیا برای مردم، سپردهگذاری در بانک فعالیت اقتصادی قابل توجیهی در برابر سرمایهگذاری در مسکن است؟ مشخصاً نیست. از طرف دیگر تناقضهای زیادی هم در فضای کسبوکار بانکی مثلاً در مالیاتستانی از بانکها وجود دارد. فرض کنید بانک مرکزی نرخ ارز را برای بانکها نزدیک 15 هزار تومان در نظر میگیرد. اما وقتی سازمان امور مالیاتی میخواهد مالیات بگیرد میگوید من نرخ ارز 21 هزارتومانی را قبول دارم و حرف بانک مرکزی را قبول ندارم. از این دست موارد بسیار زیاد است که خودش یک گفتوگوی جداگانه میطلبد. تمامی این مشکلات باعث شده است بانکداری فعالیت سودآوری نباشد و به همین دلیل است که اغلب بانکهای کشور زیانده هستند. این وضعیت تقصیر بانکها نیست. دلیل زیاندهی بانکها در شرایط کنونی این نیست که هیاتمدیره یا مدیرعامل بانک بد عمل میکنند، بلکه در فضای کلان اقتصاد کشور و شرایطی که وجود دارد و موجی که شکل گرفته، این فعالیت بهطور کلی نمیتواند یک فعالیت سودآور باشد. حالا در این موج، بانکهای دولتی دست بالا و شرایط بهتری دارند. برای مثال توجه داشته باشید که بانک ملی بهعنوان بانک اصلی دولت، منابع ارزانقیمت بسیار زیادی در اختیار دارد که این منابع به هیچ عنوان در اختیار بانکهای خصوصی نیست. بانک ملی مزیتهای بسیار زیادی دارد از جمله اینکه بسیاری از وزارتخانهها و سازمانهای دولتی منابع خودشان را در آن بانک نگهداری میکنند. منابع ارزانقیمت و حسابهای سازمانهای دولتی و پرداخت حقوق و مزایا از طریق این بانک مزیتی است که در اختیار این بانک و سایر بانکهای دولتی قرار داده شده است. اما باز شما میبینید که در نهایت در صورت مالی خود دچار زیان هستند.

در مجموع مشکل بانکداری در کشور ما از فضای کلی این فعالیت نشأت میگیرد. نمیخواهم بگویم درون بانکها به عنوان یک بنگاه اقتصادی مشکلی وجود ندارد و مدیریتها دچار ایراد نیست. اما در برابر مشکلات کل فضای بانکداری در کشور که این رشته فعالیت را از سودآوری خارج و دور کرده، اندک است. بانکها در حال حاضر نمیتوانند جذب سرمایه داشته باشند. طبیعی است که باید یک بازنگری اساسی نسبت به این فعالیت صورت بگیرد و بانکداری به عنوان یک فعالیت اقتصادی به رسمیت شناخته شود. متاسفانه فضای سیاستگذاری کشور در حال حاضر اصلاً نمیپذیرد که بانک هم باید سود ببرد.

البته در یک دورهای در زمان دولتهای نهم و دهم عطش زیادی برای تاسیس بانک و موسسه مالی وجود داشت و این کسبوکار حداقل در آن موقع بسیار سودآور نشان داده میشد. درست است؟

از ابتدای سال 84 که دولت آقای احمدینژاد روی کار آمد مشخصاً تقاضای زیادی برای تاسیس بانک خصوصی ارائه شد اما در واقع عمده این بانکها، خصوصی نبودند. بانکهایی بودند که به مفهوم دقیقتر باید آنها را بانکهای حکومتی بنامیم، به خاطر اینکه همه آنها به نوعی وابسته به یک نهاد حکومتی بودند و از این جهت میخواستند بانک تاسیس کنند که فعالیتهای مالی خودشان را متمرکز کنند. این بود که تعداد زیادی از نهادهای حکومتی و نظامی بانک و موسسه مالی تاسیس کردند و بعد هم متوجه شدند فعالیت بانکداری یک فعالیت تخصصی است و در آن موفق نشدند و اتفاقات بدی را که بعداً رخ داد همه میدانیم.

درست است که بانکداری در آن زمان میتوانست یک فعالیت سودآور باشد. در آن دوره نزدیک به 700 میلیارد دلار درآمد نفت در کشور توزیع شده بود. توزیع این پول و اینکه هرکس سعی میکرد سهم بیشتری از آن را زودتر نصیب خودش کند باعث شد بانکهایی شکل بگیرند که از انسجام خوب و زیرساخت لازم برخوردار نبودند و صرفاً ابزاری برای بهرهمندی سریعتر از منابع مالی بودند. برای همین وقتی آن منابع مالی تمام شد، اغلبشان ورشکسته شدند. حالا یا بسته شدند یا به اسم ادغام به نوعی مخفی شدند.

مدیران بانک ملی در توجیه زیانده بودن این بانک به الزاماتی مانند شعبه داشتن در شهرهای کوچک برای ارائه خدمات عمومی دولتی یا تسهیلات تکلیفی اشاره کردهاند که باید آن را انجام دهند. یا اینکه نرخهای سود سپرده و تسهیلات توسط دولت و به صورت دستوری تعیین میشود. این دلایل برای وضعیت کنونی این بانک قابل قبول است؟

بخش عمده این صحبتها صحیح است. تعداد زیاد شعب بانک ملی یا دیگر بانکهای دولتی از گذشته به ارث رسیده است. اما اکنون شرایط کشور، شرایط بانکداری و بانکداری دیجیتال و مجازی بسیار تغییر کرده و بانکها باید بتوانند از این ابزار برای خدماتدهی استفاده کنند. من بهطور مشخص در مورد میزان خدماتدهی بانک ملی به صورت اینترنتی و غیرحضوری اطلاع ندارم اما اینکه از گذشته تعداد شعب زیادی دارند، درست است.

مشکل اصلی اما مساله تسهیلات تکلیفی است که نهتنها بانکهای دولتی بلکه گریبان بانکهای خصوصی را هم گرفته است. دولت و بانک مرکزی به همه بانکها حتی بانکهای خصوصی تکلیف میکنند که چه نوع وامی، به چه کسی و با چه مقداری اعطا کنند. نرخها برای تمام بانکها یکسان است، اما طبیعی است که بانکهای دولتی بهعنوان حیاط خلوت دولت در حوزه وام و تسهیلات باشند. یکی از دلایلی که صورتهای مالی بانکهای دولتی تاکنون منتشر نشده همین عدم روشن شدن دخالتهای دولت است که خودش باعث میشود مدیران آن بانکها هم انگیزه چندانی برای بهبود عملکرد بانک نداشته باشند و در کنار دولت صرفاً به توزیع منابع بپردازند. فضای مات و کدری که بر این بنگاههای دولتی حاکم است، هم دولت و هم مدیران را به عدم کارایی تشویق میکند.

با این حال اگر صورت مالی بقیه بانکهای دولتی هم منتشر شود باید منتظر دیدن ارقام قابل توجهی در ستون زیان انباشته باشیم. درست است؟

اخیراً مقایسهای بین بانک ملت و بانک ملی انجام شده بود. بانک ملت در حال حاضر بانک خصوصی محسوب میشود، گرچه در واقع همچنان دولتی است اما بخشی از سهام آن در بازار سرمایه ارائه و صورتهای مالیاش منتشر شده است. در آن مقایسه نشان داده شده بود که عملکرد بانک ملت در خصوص هزینهها و سودآوری از زمانی که تقریباً خصوصی شده تا چه اندازه بهتر از بانک ملی بوده است. نکته بسیار مهم این است که بانک ملت بهرغم اینکه همچنان از نظر مدیریتی در اختیار دولت است اما به دلیل اینکه وارد بازار سرمایه شده و شفافیت در آن برقرار بود، توانسته عملکرد بهتری نسبت به بانک ملی از خودش نشان دهد. این یک پیام بسیار مهم برای مباحثی است که این روزها علیه بانکداری خصوصی مطرح میشود و آن را عامل اصلی مشکلات صنعت بانکداری کشور قلمداد میکنند. یک بانک دولتی که هنوز خصوصی نشده و فقط مقداری در آن شفافسازی صورت گرفته، عملکرد بسیار بهتری نسبت به یک بانک دولتی غیرشفاف داشته است.

قاعدتاً از دیگر بانکهای دولتی که غیرشفاف هستند انتظاری جز صورتهای مالی زیانده نمیرود اما بانکهای خصوصی و بانکهای حاضر در بازار سرمایه، حتی اگر عدم کارآمدی و زیاندهی دارند، عملکردشان شفاف و مورد نقد است و میتوان برایش چارهاندیشی کرد. دوم اینکه مشکلات تفکیک شده و مشخص میشود که مربوط به مشکلات سیستماتیک صنعت بانکداری یا مربوط به عملکرد مدیران است و از این نظر مورد اصلاح و قضاوت قرار میگیرد. کسانی که فشار میآورند و با بانکداری خصوصی مخالفت میکنند، فقط و فقط با شفافیت مقابله میکنند و هدفشان بردن توزیع منابع به پستوهاست. نظام بانکی شفافیت نیاز دارد و راه آن خصوصی شدن بانکها و ورود به بازار سرمایه است.

تجارت فردا